Tác động của tốc độ luân chuyển vốn lưu động đến hiệu quả sử dụng tài sản các công ty sản xuất niêm yết trên sở giao dịch chứng khoán Thành phố Hồ Chí Minh

- Phát huy vai trò của Ủy ban Quản lý vốn nhà nước tại doanh nghiệp trong xây dựng nền kinh tế độc lập, tự chủ

- Đại biểu Quốc hội nêu lý do cần phân bổ vốn cho EVN kéo điện lưới ra Côn Đảo

- Ủy ban Thường vụ Quốc hội xem xét, cho ý kiến bổ sung vốn trung hạn cho EVN

TÓM TẮT:

Nghiên cứu này đi sâu về tác động của các nhân tố vốn lưu động đến hiệu quả sử dụng tài sản (ROA) của các doanh nghiệp sản xuất niêm yết trên Sở Giao dịch chứng khoán Thành phố Hồ Chí Minh (HOSE). Dữ liệu trong bài được thu thập từ báo cáo tài chính của 102 công ty sản xuất niêm yết trên HOSE từ năm 2017 đến năm 2021. Kết quả nghiên cứu chỉ ra: nhân tố tốc độ luân chuyển hàng tồn kho (INV) không có ý nghĩa thống kê với ROA, các nhân tố số vòng quay các khoản phải thu (REC), quy mô công ty (SIZE), tốc độ tăng trưởng (GROW) tác động tích cực và có ý nghĩa thống kê đến ROA. Ngoài ra, hai nhân tố đòn bẩy tài chính (AFL) và hệ số khả năng thanh toán nợ ngắn hạn (LIQ) tác động tiêu cực và có ý nghĩa thống kê đến ROA.

Từ khóa: hiệu quả sử dụng tài sản, tốc độ luân chuyển hàng tồn kho, tốc độ thu hồi tiền hàng, khả năng thanh toán ngắn hạn.

JEL code: G32, G33, M41

1. Đặt vấn đề

Để duy trì sản xuất - kinh doanh, doanh nghiệp cần đầu tư các yếu tố đầu vào như tài sản, vốn chủ sở hữu, vốn vay,… Việc đầu tư các yếu tố đầu vào này có hiệu quả hay không sẽ ảnh hưởng trực tiếp đến kết quả và hiệu quả kinh doanh chung của doanh nghiệp. Trong các yếu tố đầu vào thì tài sản và vốn chủ sở hữu là hai yếu tố cơ bản, quan trọng nhất của quá trình sản xuất - kinh doanh. Chính vì vậy có rất nhiều nghiên cứu đã đi sâu về phân tích hiệu quả hai yếu tố này.

Hiệu quả sử dụng tài sản là chỉ tiêu đánh giá trình độ sử dụng tài sản của doanh nghiệp trong quá trình sản xuất - kinh doanh. Phần lớn các nhà phân tích đều dùng chỉ tiêu tỷ suất sinh lời trên tài sản để nói về hiệu quả sử dụng tài sản của doanh nghiệp. Trị số chỉ tiêu càng cao thì năng lực, hiệu quả sử dụng tài sản của doanh nghiệp càng lớn. Bất kể doanh nghiệp nào cũng mong muốn ROA càng cao, càng tốt. Chính vì vậy, ban quản trị doanh nghiệp luôn tìm mọi biện pháp để tăng ROA. Một trong các biện pháp để tăng ROA là tìm hiểu các nhân tố tác động đến ROA, nhân tố nào tác động tích cực thì phát huy, ngược lại nhân tố nào tác động tiêu cực thì hạn chế.

Trong nghiên cứu này tác giả khảo sát 102 công ty trong ngành sản xuất để xem xét các nhân tố tác động đến ROA, đặc biệt là các nhân tố về tốc độ luân chuyển vốn lưu động.

2. Tổng quan nghiên cứu

Trên thế giới và tại Việt Nam đã có nhiều đề tài nghiên cứu về tác động của các nhân tố đến ROA, trong đó có nhân tố tốc độ luân chuyển vốn lưu động. Tuy nhiên do đặc thù kinh tế mỗi nước, ngành nghề và thời gian nghiên cứu khác nhau nên đôi khi kết quả chưa được thống nhất về các biến và chiều tác động.

Đã có các nghiên cứu đề cập đến tác động của tốc độ luân chuyển vốn lưu động đến hiệu quả sử dụng yếu tố đầu vào, tuy nhiên chiều tác động của các nhân tố chưa thống nhất. Mặt khác, phần lớn các nghiên cứu chưa lựa chọn được mô hình tối ưu, kiểm định và xử lý các khuyết tật của mô hình dẫn đến kết quả đưa ra chưa thuyết phục.

Trong các nghiên cứu của Afeef (2011); Sharma và Kummar (2011), Mumtaz và cộng sự (2011) cho kết quả tác động tốc độ luân chuyển hàng tồn kho đến ROA là cùng chiều, trong khi đó Makori và Jagomo (2013) cho kết quả ngược chiều, còn Vân, D. T. H., & Nga, T. P. (2018) thì không tác động đến ROA.

Đối với tốc độ thu hồi tiền hàng, trong nghiên cứu của Afeef (2011); Mumtaz và cộng sự (2011); Makori và Jagomo (2013); Vân, D. T. H., & Nga, T. P. (2018) cho kết quả tác động cùng chiều đến ROA, trong khi đó Sharma và Kummar (2011) cho kết quả ngược chiều.

Hệ số nợ ngắn hạn cũng chưa thống nhất chiều tác động đến ROA, chẳng hạn trong nghiên cứu của Mumtaz và cộng sự (2011), Vân, D. T. H., & Nga, T. P. (2018) tác động ngược chiều đến ROA, còn nghiên cứu của Makori và Jagomo (2013) lại tác động cùng chiều.

Một số nghiên cứu chỉ ra các nhân tố khác cũng có tác động đến ROA như đòn bẩy tài chính (AFL), quy mô công ty (SIZE), tốc độ tăng trưởng (GROW), chẳng hạn:

Đòn bẩy tài chính tác động tiêu cực đến ROA trong các nghiên cứu của Afeef (2011); Mumtaz và cộng sự (2011); Makori và Jagomo (2013; Khan (2012); Sheikh và Wang (2013); nhưng trong nghiên cứu của Sharma và Kummar (2011) và Onaolapo và Kajola (2010) thì hệ số nợ tác động tích cực đến ROA.

Đối với quy mô công ty (SIZE): chỉ tiêu này có tác động tích cực đến ROA trong nghiên cứu của Mumtaz và cộng sự (2011); Makori và Jagomo (2013); Sheikh và Wang (2013). Tuy nhiên, một số nghiên cứu không thấy mối liên hệ giữa quy mô công ty và hiệu quả sử dụng tài sản như Ebaid (2009); Khan (2012).

Về tốc độ tăng trưởng của doanh nghiệp (GROW), một số nghiên cứu cũng chỉ ra có mối liên hệ tích cực với ROA, như các nghiên cứu của Salim và Yadaw (2012); Sheikh và Wang (2013). Trong khi kết quả nghiên cứu của Dawar (2014) không thấy có mối liên hệ giữa tốc độ tăng trưởng doanh nghiệp và ROA.

3. Phương pháp nghiên cứu

3.1. Dữ liệu nghiên cứu

Số liệu thu thập là 510 các báo cáo tài chính của 102 công ty sản xuất niêm yết Sở Giao dịch chứng khoán Thành phố Hồ Chí Minh từ năm 2017 đến năm 2021. Căn cứ vào dữ liệu 510 báo cáo tài chính, tác giả sẽ tính toán các biến phục vụ cho khảo sát mô hình nghiên cứu.

3.2. Mô hình và giả thuyết nghiên cứu

3.2.1. Mô hình nghiên cứu

Dựa trên kết quả các nghiên cứu trước đây, trong nghiên cứu này tác giả sử dụng mô hình sau:

ROAi,t = β0 + + β1INVi,t + β2RECi,t + β3LIQi,t + β4AFLi,t + β5SIZEi,t +β6GROWi,t + + ei,t

Bảng 1. Các biến trong mô hình

|

Tên biến |

Công thức |

Tham khảo |

|

ROA |

Lợi nhuận trước thuế/Tổng tài sản bình quân |

Mumtaz và cộng sự (2021); Sharma, A. K., & Kumar, S. (2011); Vân, D. T. H., & Nga, T. P. (2018) |

|

INV |

Giá vốn hàng bán/Hàng tồn kho bình quân. |

Mumtaz và cộng sự (2021); Sharma, A. K., & Kumar, S. (2011); Vân, D. T. H., & Nga, T. P. (2018); Afeef (2011) |

|

REC |

Doanh thu thuần/Phải thu khách hàng bình quân. |

Mumtaz và cộng sự (2021); Sharma, A. K., & Kumar, S. (2011); Vân, D. T. H., & Nga, T. P. (2018); Afeef (2011) |

|

LIQ |

Tài sản ngắn hạn/Nợ ngắn hạn |

Nguyen Văn Bao và cộng sự (2021); Vân, D. T. H., & Nga, T. P. (2018); Gul và cộng sự (2013) |

|

AFL |

Nợ phải trả/Tổng nguồn vốn. |

Sheikh và Wang (2013); Berzkalne (2014); Onaolapo và Kajola (2010)’ Vân, D. T. H., & Nga, T. P. (2018). |

|

SIZE |

Ln(tài sản) |

Salim và Yadaw (2012); Sheikh và Wang (2013); Dawar (2014); Sharma, A. K., & Kumar, S. (2011). |

|

GROW |

DTTi-DTT(i-1) DTT (i-1) |

Salim và Yadaw (2012); Sheikh và Wang (2013); Sharma, A. K., & Kumar, S. (2011). |

Nguồn: Tác giả tổng hợp

3.2.2. Giả thuyết nghiên cứu

+ Tác động của số vòng quay hàng tồn kho (INV)

Vòng quay hàng tồn kho là chỉ tiêu xác định số lần luân chuyển hàng tồn kho trong một khoảng thời gian nhất định để tạo ra doanh thu trong khoảng thời gian đó. Tốc độ luân chuyển hàng tồn kho phụ thuộc vào giá trị hàng tồn kho trong kỳ và giá vốn hàng bán. Khi giá vốn hàng bán không đổi, giá trị hàng tồn kho càng ít thì tốc độ luân chuyển hàng tồn kho càng nhanh và ngược lại. Doanh nghiệp dự trữ quá nhiều hàng tồn kho sẽ gây ứ đọng vốn, gia tăng chi phí bảo quản và dẫn đến hiệu quả sử dụng vốn thấp từ đó tác động tiêu cực đến hiệu quả sử dụng các yếu tố đầu vào, vì vậy giả thuyết đặt ra là:

H1: Tốc độ luân chuyển hàng tồn kho tác động tích cực đến ROA.

+ Tác động của số vòng quay phải thu khách hàng (REC)

Số vòng quay phải thu khách hàng là chỉ tiêu phản ánh tốc độ thu hồi tiền hàng trong doanh nghiệp. Tốc độ thu hồi tiền hàng bị ảnh hưởng bởi số tiền mà doanh nghiệp cho khách hàng nợ. Số tiền này càng nhiều, tốc độ thu hồi tiền hàng càng chậm và ngược lại. Nếu doanh nghiệp cho khách hàng nợ nhiều, nợ lâu dẫn đến vốn của doanh nghiệp bị chiếm dụng dài, sự an toàn vốn giảm, từ đó dẫn đến hiệu quả sử dụng vốn giảm, rủi ro tài chính tăng, điều này sẽ tác động tiêu cực đến hiệu quả sử dụng vốn chủ sở hữu và tài sản. Vì vậy giả thuyết đặt ra là:

H2: Tốc độ thu hồi tiền hàng tác động tích cực đến ROA.

+ Tác động của khả năng thanh toán (LIQ)

Thanh khoản là yếu tố nói về khả năng chi trả các khoản nợ của doanh nghiệp bằng tài sản của doanh nghiệp. Thanh khoản cao, dẫn đến an ninh tài chính tốt nhưng lợi nhuận có khả năng bị giảm do doanh nghiệp không vay nhiều nợ để mở rộng sản xuất - kinh doanh. Khi doanh nghiệp gặp khó khăn, việc tăng quy mô doanh nghiệp bằng nợ vay tăng, dẫn đến tính thanh khoản của doanh nghiệp sẽ giảm, chi phí lãi vay tăng, chính vì vậy giả thuyết đặt ra là:

H3: Chỉ tiêu LIQ tác động tiêu cực đến ROA.

+ Tác động của đòn bẩy tài chính (AFL)

Trong quá trình sản xuất - kinh doanh, doanh nghiệp luôn có xu hướng mở rộng sản xuất, vốn nội lực của doanh nghiệp không nhiều buộc doanh nghiệp phải đi vay dẫn đến chi phí lãi vay tăng, hiệu quả kinh doanh giảm, vì vậy giả thuyết đặt ra:

H4: Đòn bẩy tài chính tác động tiêu cực đến ROA.

+ Tác động của quy mô doanh nghiệp (SIZE)

Quy mô doanh nghiệp có tác động lớn đến thị phần, uy tín của doanh nghiệp, từ đó tác động đến hiệu quả sử dụng các yếu tố đầu vào. Đối với các doanh nghiệp sản xuất, quy mô doanh nghiệp tác động tích cực đến tâm lý người tiêu dùng dẫn đến người tiêu dùng yên tâm và mong muốn sử dụng sản phẩm của công ty có quy mô lớn, vì vậy giả thuyết đặt ra là:

H5: Chỉ tiêu SIZE có quan hệ tích cực đến ROA.

+ Tác động của tốc độ tăng trưởng (GROW)

Tốc độ tăng trưởng được tính bằng tốc độ tăng trưởng liên hoàn của doanh thu thuần. Khi doanh thu thuần tăng, dẫn đến tốc độ tăng trưởng tăng và lợi nhuận tăng. Tốc độ tăng trưởng là một trong những chỉ tiêu phản ánh sự phát triển của doanh nghiệp. Nếu tốc độ tăng trưởng doanh thu giảm có nghĩa doanh nghiệp đang gặp khó khăn, hiệu quả kinh doanh giảm và uy tín của doanh nghiệp cũng giảm. Vì vậy giả thuyết như sau:

H6: Chỉ tiêu GROW có tác động tích cực đến ROA.

3.3. Lựa chọn mô hình hồi quy tối ưu

Đối với các nghiên cứu trước đây thường sử dụng một trong các mô hình hồi quy: ước lượng bình phương nhỏ nhất (Ordinary Least Square - OLS), mô hình tác động cố định (Fixed Effects Model - FEM) và mô hình tác động ngẫu nhiên (Random Effects Model - REM). Trong nghiên cứu này tác giả sẽ phân tích mô hình tối ưu nhất trong 3 mô hình trên thông qua các bước sau:

Bước 1: Lựa chọn mô hình tốt nhất giữa FEM và OLS

Bước 2: Lựa chọn mô hình tốt nhất giữa REM và OLS

Bước 3: Lựa chọn mô hình tốt nhất của bước 1 với bước 2 để chọn ra mô hình tối ưu nhất trong 3 mô hình OLS, REM và FEM.

4. Kết quả nghiên cứu

4.1. Phân tích tương quan giữa các biến

Hệ số tương quan giữa các biến thể hiện mối quan hệ giữa các biến với nhau, được thể hiện trong Bảng 2.

Bảng 2. Ma trận hệ số tương quan giữa các biến

AFL SIZE GROW LIQ INV REC

AFL 1.0000

SIZE 0.2204 1.0000

GROW 0.1085 0.0644 1.0000

LIQ -0.4527 -0.2353 -0.0880 1.0000

INV 0.0224 0.0987 0.1781 -0.1105 1.0000

REC -0.0603 0.2129 0.0076 -0.0273 0.0773 1.0000

Nguồn: Tác giả tính toán từ phần mềm stata14

Phân tích tương quan cho biết mối quan hệ tương quan giữa hai biến trong mô hình. Nếu hệ số tương quan bằng 0 hoặc xấp xỉ 0 thì coi như hai biến không có mối tương quan với nhau. Trong bảng này hệ số tương quan giữa các biến đều khác 0, giá trị tương quan đều nhỏ hơn 0,5, do đó các biến không bị tương quan.

4.2. Lựa chọn mô hình phù hợp

a. Lựa chọn mô hình FEM với OLS

Để lựa chọn mô hình tối ưu giữa FEM và OLS, tác giả hồi quy mô hình FEM, thu được kết quả trong Bảng 3.

Bảng 3. Kết quả kiểm định lựa chọn mô hình tối ưu giữa FEM và OLS

|

Biến phụ thuộc |

Kết quả |

Mô hình tối ưu |

|

|

ROA |

F test that all u_i=0: F(105, 398) = 6.38 |

Prob > F = 0.0000 |

FEM |

Nguồn: Tác giả tổng hợp từ kết quả của Stata14

Căn cứ vào kết quả Bảng 3, mô hình tối ưu nhất giữa FEM và OLS là mô hình FEM.

b. Lựa chọn mô hình tối ưu giữa REM với OLS

Để lựa chọn mô hình tối ưu giữa REM và OLS, trước hết tác giả chạy hồi quy mô hình REM, sau đó kiểm định thông qua lệnh “xttest0” và thu được kết quả như Bảng 4.

Bảng 4. Kết quả kiểm định lựa chọn mô hình tối ưu giữa REM và OLS

|

Biến phụ thuộc |

Kết quả |

Mô hình tối ưu |

|

|

ROA |

chibar2(01) = 269.42 |

Prob > chibar2 = 0.0000 |

REM |

Nguồn: Tác giả tổng hợp từ kết quả của Stata14

Căn cứ vào kết quả Bảng 4, mô hình tối ưu nhất giữa REM và OLS là mô hình REM.

c. Lựa chọn mô hình tối ưu giữa FEM và REM

Để lựa chọn mô hình tối ưu nhất giữa FEM và REM, tác giả hồi quy phương trình, sau đó kiểm định mô hình phù hợp nhất thông qua lệnh “hausman”. (Bảng 5)

Bảng 5. Kết quả kiểm định lựa chọn mô hình tối ưu giữa REM và FEM

|

Biến phụ thuộc |

Kết quả |

Mô hình tối ưu |

|

|

ROA |

chi2(6) = 13,14 |

Prob>chi2 = 0.0409 |

FEM |

Nguồn: Tác giả tổng hợp từ kết quả của Stata14

Kết quả kiểm định Hausman cho thấy mô hình tối ưu là mô hình FEM.

4.3. Kiểm định khuyết tật và khắc phục mô hình

4.3.1. Kiểm định khuyết tật của mô hình

* Phương sai thay đổi

Để xem mô hình có bị phương sai sai số thay đổi hay không, tác giả sử dụng kiểm định White để kiểm tra phương sai thay đổi, kết quả thu được Bảng 6.

Bảng 6. Kết quả kiểm định phương sai sai số thay đổi

|

Biến phụ thuộc |

Kết quả |

Kết luận |

|

|

ROA |

chi2(106) = 1.1e+05 |

Prob>chi2 = 0.0000 |

Bị phương sai thay đổi |

Căn cứ vào kết quả trong Bảng 6, tác giả kết luận mô hình bị phương sai sai số thay đổi.

* Kiểm định tự tương quan

Để xem mô hình có bị tự tương quan không, tác giả sử dụng kiểm định Wooldridge để kiểm tra phương sai thay đổi, kết quả thu được Bảng 7.

Bảng 7. Kết quả kiểm định tự tương quan

|

Biến phụ thuộc |

Kết quả |

Kết luận |

|

|

ROA |

F( 1, 100) = 33.900 |

Prob > F = 0.0000 |

Bị tự tương quan |

Căn cứ vào kết quả trong Bảng 7 mô hình bị tự tương quan.

Như vậy mô hình đều đồng thời bị phương sai sai số thay đổi và tự tương quan.

4.3.2. Khắc phục khuyết tật của mô hình

Như vậy mô hình với biến phụ thuộc là ROA đều bị phương sai sai số thay đổi và tự tương quan. Sau khi khắc phục khuyết tật mô hình tác giả thu được kết quả như Bảng 8.

Bảng 8. Kết quả hồi quy

|

Tên biến |

Kết quả |

Tên biến |

Kết quả |

|

INV |

0.000687 [1.25] |

AFL |

-0.172*** [-12.07] |

|

REC |

0.00106*** [4.08] |

SIZE |

0.00766*** [3.40] |

|

LIQ |

-0.00319** [-2.01] |

GROW |

0.0190*** [6.20] |

t statistics in bracketsc * p<0.1, ** p<0.05, *** p<0.01

Nguồn: Tác giả tổng hợp từ kết quả của Stata14

Với kết quả hồi quy thể hiện trong Bảng 8, tác giả có một số nhận xét sau:

- Tốc độ luân chuyển hàng tồn kho tác động tích cực đến ROA nhưng không có ý nghĩa thống kê. Kết quả này phù hợp với nghiên cứu của Vân, D. T. H., & Nga, T. P. (2018) nhưng trái với các nghiên cứu của Mumtaz và cộng sự (2021); Sharma, A. K., & Kumar, S. (2011); Afeef (2011).

- Tốc độ thu hồi tiền hàng tác động tích cực và có ý nghĩa thống kê với ROA. Kết quả này phù hợp với nghiên cứu của Sharma, A. K., & Kumar, S. (2011); Vân, D. T. H., & Nga, T. P. (2018), nhưng trái với các nghiên cứu của Afeef (2011); Mumtaz và cộng sự (2021).

- Hệ số khả năng thanh toán nợ ngắn hạn có tác động tiêu cực đến cả ROA. Kết quả này phù hợp với nghiên cứu của Nguyễn Văn Bảo và cộng sự (2021); Mumtaz và cộng sự (2021). Trong khi đó nghiên cứu của Vân, D. T. H., & Nga, T. P. (2018) cho thấy nhân tố này không tác động đến ROA.

- Đòn bẩy tài chính tác động tiêu cực và có ý nghĩa thống kê đến ROA. Kết quả này phù hợp với giả thuyết nghiên cứu và trùng với kết quả của Sheikh và Wang (2013); Salim, M. and Yadaw, R. (2012).

- Quy mô công ty tác động tích cực và có ý nghĩa thống kê đến ROA. Kết quả này phù hợp với nghiên cứu của Mumtaz và cộng sự (2021); Makori và Jagomo (2013); Vân, D. T. H., & Nga, T. P. (2018).

- Chỉ tiêu tốc độ tăng trưởng của doanh nghiệp tác động tích cực và có ý nghĩa thống kê đến ROA. Kết quả này phù hợp với giả thuyết nghiên cứu và kết quả của Sheikh và Wang (2013), nhưng trái với kết quả nghiên cứu của Zeitun và Tian (2007), Dawar (2014).

5. Giải pháp

Dựa vào kết quả Bảng 8, để nâng cao ROA, doanh nghiệp cần đưa ra các giải pháp để tăng các nhân tố tác động tích cực và giảm các nhân tố tác động tiêu cực đến ROA, cụ thể:

Tốc độ thu hồi tiền hàng tác động tích cực đến cả ROA, vì vậy doanh nghiệp cần đẩy nhanh tốc độ thu hồi tiền hàng bằng cách cân đối cho khách hàng nợ lượng tiền vừa phải, thời gian nợ hợp lý nhưng vẫn đảm bảo phù hợp với các doanh nghiệp cùng ngành nghề và được khách hàng chấp nhận.

Đối với đòn bẩy tài chính và hệ số khả năng thanh toán ngắn hạn tác động tiêu cực đến ROA, doanh nghiệp cần quan tâm đến cấu trúc nguồn vốn theo hướng giảm nợ vay cả ngắn hạn và dài hạn. Bên cạnh việc giảm nợ phải trả, doanh nghiệp cần tăng vốn chủ sở hữu. Vốn chủ sở hữu trong doanh nghiệp càng cao thì mức độ độc lập, tự chủ trong doanh nghiệp càng lớn.

Chỉ tiêu SIZE tác động tích cực và có ý nghĩa thống kê đến ROA. Như vậy, doanh nghiệp cần mở rộng quy mô bằng cách tăng nguồn vốn nhưng chú ý tốc độ tăng vốn chủ sở hữu không nhỏ hơn tốc độ tăng nợ phải trả, vì nếu tố độ vốn chủ sở hữu nhỏ hơn tốc độ tăng nợ phải trả dẫn đến đòn bẩy tài chính tăng lại tác động tiêu cực đến ROA.

Chỉ tiêu GROW tác động tích cực và có ý nghĩa thống kê đến ROA, do đó doanh nghiệp cần phải tìm mọi biện pháp tăng doanh thu. Một trong các biện pháp đó là doanh nghiệp cần mở rộng các mối quan hệ, tìm kiếm thị trường, nâng cao chất lượng sản phẩm, để củng cố niềm tin cho khách hàng, từ đó từng bước mở rộng thị trường, tăng doanh thu cho doanh nghiệp.

Tài liệu tham khảo:

- Afeef, M., 2011, Analyzing the Impact of Working Capital Management on the Profitability of SME’s in Pakistan, International Journal of Business and Social Science, Vol. 2 No. 22.

- management and Performance of SME sector, European Journal of Business and Management, số 1 tập 5, tr.60-68.

- D. M. và A. Jagomo, 2013, Working Capital Management and Firm Profitability: Empirical Evidence from Manufacturing and Construction Firms Listed on Nairobi Securities Exchange, Kenya, International Journal of Accounting and Taxation.

- Mumtaz, A., Rehan, M., Rizwan, M., Murtaza, F., Jahanger, A., & Khan, H. A. (2011) ‘Impact of Working Capital Management on firms’ performance: Evidence from Chemical sector listed firms in KSE-100 index. IOSR Journal of Business and Management (IOSR-JBM), e-ISSN, 93-100;

- Nguyễn Văn Bảo, Trần Phương Hải (2021). “Tác động của quản trị vốn lưu động đến khả năng sinh lời của các doanh nghiệp ngành sản xuất niêm yết trên thị trường chứng khoán Việt Nam”. Hội thảo khoa học quốc gia về kế toán và kiểm toán VCAA 2021,

- Onaolapo, A. A. and Kajola, S.O. (2010), “Capital Structure and Firm Performance: Evidence from Nigeria”, Uropean Jounal of Economic, Finance and Administrative Sciences, số 25, tr. 70-82.

- Salim, M. and Yadaw, R. (2012). “Capital structure and firm performance: Evidence from Malaysia Listed companies”, Procedia- Social and Behavioral Sciences, số 65, tr. 156-166.

- Sheikh, N. A and Wang, Z. (2013). “The impact of capital structrure on performance: An empirical study of non - financial listed firms in Pakistan”, International Journal of Comerce and Management, số 4, tập 23, tr. 354-368.

- Sharma, A. K., & Kumar, S. (2011). “Effect of working capital management on firm profitability: Empirical evidence from India”, Global business review, 12(1), 159-173.

- Vân, D. T. H., & Nga, T. P. (2018). “Ảnh hưởng của quản trị vốn lưu động tới khả năng sinh lời của doanh nghiệp: Bằng chứng từ các doanh nghiệp sản xuất vật liệu xây dựng tại Việt Nam”. Tạp chí Khoa học & Đào tạo Ngân hàng, số, 195, 39-47.

Impacts of the working capital turnover on the return on assets of manufacturing enterprises listed on the Ho Chi Minh City Stock Exchange

Ph.D Le Thi Nhu

National Economics University

Abstract:

This study explores the impact of factors related to working capital on the return on assets (ROA) of manufacturing enterprises listed on the Ho Chi Minh City Stock Exchange (HoSE). This study’s data was collected from the financial statements of 102 listed manufacturing companies from 2017 to 2021. The study’s findings show that inventory turnover (INV) does not have a statistically significant impact on the ROA, while receivables turnover (REC), company size (SIZE), and growth rate (GROW) have positive and statistically significant impacts on the ROA. In addition, the financial leverage (AFL) and short-term solvency ratio (LIQ) have negative and statistically significant impacts on the ROA.

Keywords: asset utilization efficiency, inventory turnover, payment recovery rate, short-term solvency ratio.

[Tạp chí Công Thương - Các kết quả nghiên cứu khoa học và ứng dụng công nghệ, Số 24 tháng 11 năm 2023]

(CHG) Ngày 21/6/2025, tại Hà Nội, Tạp chí điện tử Kỹ thuật Chống hàng giả và Gian lận thương mại (CHG) đã tổ chức buổi gặp mặt thân mật nhân kỷ niệm 100 năm Ngày Báo chí cách mạng Việt Nam. Đây là dịp để tri ân, ôn lại truyền thống vẻ vang của nền báo chí cách mạng, đồng thời khẳng định vai trò, sứ mệnh và trách nhiệm xã hội của Tạp chí trong công cuộc phòng, chống hàng giả, gian lận thương mại và buôn lậu trong thời kỳ mới.

Xem chi tiết(CHG) Ngày 21/6/1925, tờ báo Thanh Niên do lãnh tụ Nguyễn Ái Quốc sáng lập đã chính thức ra đời, đánh dấu sự khai sinh của nền báo chí cách mạng Việt Nam. Từ đó đến nay, 100 năm đã trôi qua, một thế kỷ của bản lĩnh, dấn thân, sáng tạo và đồng hành cùng dân tộc. Nhìn lại chặng đường vẻ vang ấy, chúng ta không chỉ tri ân những người làm báo qua các thời kỳ mà còn thấy rõ vai trò của báo chí trong việc xây dựng, bảo vệ Tổ quốc và chấn hưng đất nước trong thời kỳ mới.

Xem chi tiết(CHG) Năm 2025 đánh dấu một cột mốc lịch sử đặc biệt: tròn 100 năm Ngày Báo chí Cách mạng Việt Nam. Trên hành trình một thế kỷ đồng hành cùng sự nghiệp cách mạng, phát triển và bảo vệ Tổ quốc, báo chí cách mạng Việt Nam không chỉ là “vũ khí tư tưởng” sắc bén, mà còn là tuyến đầu trong nhiều cuộc đấu tranh không tiếng súng. Đặc biệt, trong bối cảnh hàng giả, hàng nhái, gian lận thương mại và buôn lậu ngày càng tinh vi, báo chí tiếp tục phát huy vai trò tiên phong, trở thành cánh tay nối dài của các lực lượng chức năng, cùng xã hội xây dựng môi trường kinh doanh lành mạnh, bảo vệ quyền lợi chính đáng của người tiêu dùng.

Xem chi tiết(CHG) Tại buổi họp báo về tình hình kinh tế, xã hội TP HCM chiều 5/6/2025, câu phát biểu ngắn gọn nhưng đầy trăn trở của ông Nguyễn Quang Huy, Chi cục phó Quản lý thị trường TP HCM đã gây chú ý mạnh mẽ trong dư luận: “Nhiều tiểu thương coi tiền phạt như một phần chi phí kinh doanh”.

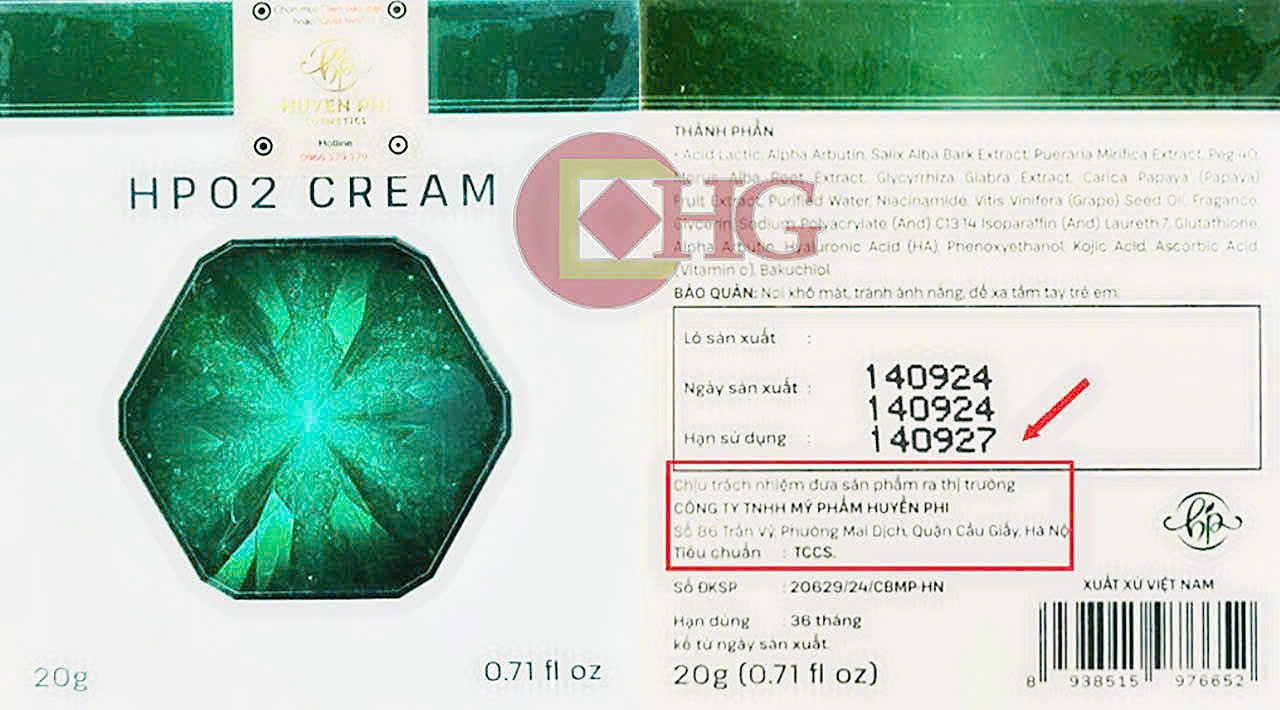

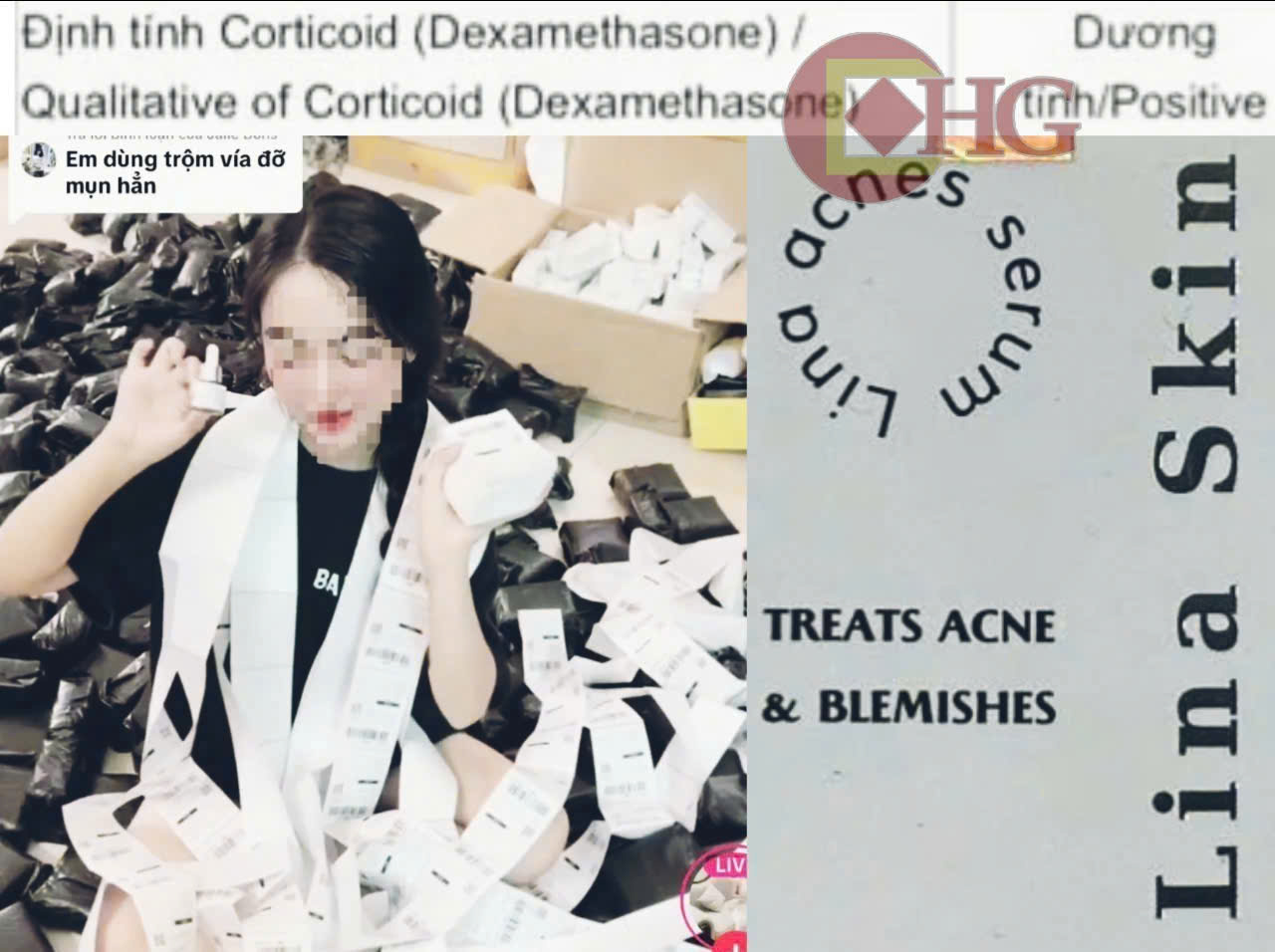

Xem chi tiết(CHG) Bên cạnh sự phát triển vượt bậc của thương mại điện tử thì tình trạng hàng giả, hàng kém chất lượng, hàng nhập lậu, hàng không rõ nguồn gốc xuất xứ được rao bán tràn lan trên mạng internet, trên các nền tảng giao dịch trực tuyến đang là vấn đề nhức nhối của xã hội.

Xem chi tiết

.jpg)

.jfif)