Bài 6: Lạm dụng đòn bẩy trái phiếu, doanh nghiệp có nguy cơ mất khả năng thanh toán

(CHG) Năm 2023-2024 được nhận định là thời kỳ đỉnh nợ, ước tính lần lượt ở mức 157.970 tỷ và 341.270 tỷ đồng trái phiếu sẽ đến kỳ đáo hạn. Trong khi rất nhiều doanh nghiệp bất động sản rơi vào trạng thái “lâm sàng”, nguồn vốn thanh toán trái phiếu đang dần là gánh nặng đè lên tâm lý thị trường.

- Bài 5: Bộ Công an yêu cầu nhiều ngân hàng, doanh nghiệp cung cấp hồ sơ

- Bài 4: Bộ Xây dựng: Có việc lợi dụng “kẽ hở” để huy động vốn

- Bài 3: Quan ngại doanh nghiệp huy động vốn qua ứng dụng – App

.jpg)

Apec Grpup từng dính bê bối liên quan đến huy động vốn qua kênh trái phiếu và bị cơ quan có thẩm quyền xử phạt do vi phạm và buộc khắc phục hậu quả (ảnh: Nguồn Internet).

Theo dữ liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), năm 2023, số lượng trái phiếu bất động sản đáo hạn rơi vào hơn 119.000 tỷ đồng. Trong khi áp lực đáo hạn trái phiếu là rất lớn, thì trái phiếu phát hành mới vẫn đóng băng (không có lô trái phiếu doanh nghiệp nào được phát hành trong 3 tuần đầu tháng 1/2023). Thêm vào đó, thị trường bất động sản các kênh huy động vốn (chứng khoán, tín dụng, huy động vốn từ người mua nhà…) đều khó khăn khiến doanh nghiệp phát hành khó tìm nguồn vốn đảo nợ.

Quan sát thị trường thời gian qua sẽ thấy đã bắt đầu xuất hiện loạt doanh nghiệp thông báo chậm thanh toán trái phiếu đến hạn, gặp gỡ trái chủ đàm phán phương án... Ngay trong tháng 1/2023, hàng loạt doanh nghiệp không thể trả nợ các lô trái phiếu đến kỳ đáo hạn, phải “khất nợ” với nhà đầu tư, lùi thời điểm thanh toán. Như, Công ty cổ phần Tập đoàn Đức Long Gia Lai đã không thể trả nợ đúng hạn cho nhà đầu tư khoản trái phiếu đến hạn vào ngày 30/12/2022 (gốc và lãi hơn 180 tỷ đồng). Đức Long Gia Lai cho biết, họ đang đàm phán và thỏa thuận với trái chủ để gia hạn và kéo dài thời gian trả gốc, lãi, thời điểm thanh toán chưa được Công ty công bố.

Theo lãnh đạo doanh nghiệp này, nguyên nhân khiến Công ty chậm thanh toán trái phiếu cho trái chủ là tình hình sản xuất - kinh doanh gặp nhiều khó khăn, lãi suất tăng cao, tín dụng siết chặt…, nên dòng tiền còn hạn chế.

Ngày 31/1/2023, Sở giao dịch Chứng khoán Hà Nội đã chính thức phát đi thông báo về danh sách các tổ chức phát hành công bố thông tin bất thường và báo cáo theo yêu cầu từ ngày 16/9/2022 đến ngày 31/1/2023 có nội dung chậm thanh toán gốc, lãi trái phiếu. Đáng chú ý, trong danh sách có 34 doanh nghiệp bất động sản xây dựng, chiếm 64% tổng số doanh nghiệp giãn, hoãn nợ kỳ này.

copy 1.jpg)

Hiện CTCP Đầu tư Hải Phát (Hải Phát Invest, HoSE: HPX) do ông Đỗ Quý Hải là Chủ tịch HĐQT cũng xin chậm thanh toán gốc, lãi trái phiếu.

copy 2.jpg)

Công ty TNHH Điện mặt trời Trung Nam Thuận Nam cũng có văn bản xin chậm thanh toán gốc và lãi trái phiếu.

Trong tuần đó, Công ty cổ phần Lâu đài trắng (Vũng Tàu) cũng công bố thông tin về chậm thanh toán lô trái phiếu (theo kế hoạch thanh toán ngày 5/1/2023) và lùi sang ngày 28/2/2023. Lý do là thị trường không tích cực, chưa thu xếp được nguồn vốn theo kế hoạch.

Dự báo có doanh nghiệp mất khả năng thanh toán

Các chuyên gia của FiinRatings nhìn nhận, khó khăn thanh khoản sẽ tiếp diễn trong năm nay. Ước tính đáo hạn trái phiếu doanh nghiệp riêng lẻ sẽ có điểm rơi vào năm 2023 và 2024, lần lượt ở mức 157.970 và 341.270 tỷ đồng. “Thị trường có thể chứng kiến thêm nhà phát hành mất khả năng thanh toán, đặc biệt là doanh nghiệp liên tục tăng cường đòn bẩy trong ít nhất 3 năm và có dòng tiền yếu”, FiinGroup nhận định.

Khả năng này hoàn toàn có thể xảy ra, bởi theo thống kê, 80% trái phiếu bất động sản phát hành trên thị trường là của doanh nghiệp chưa niêm yết với năng lực tài chính yếu, đòn bẩy tài chính cao. Báo cáo tài chính quý IV/2022 của các doanh nghiệp bất động sản niêm yết cũng cho thấy dòng tiền yếu đi rõ rệt, tồn kho tăng, vay nợ tăng.

Chuyên gia tài chính, TS. Nguyễn Trí Hiếu nhận định, tình trạng chậm trả nợ gốc, lãi của doanh nghiệp còn tiếp diễn bởi khối lượng trái phiếu đáo hạn năm nay là rất lớn. Dù nhiều doanh nghiệp nỗ lực bán tài sản để thanh toán nợ cho trái chủ và đàm phán gia hạn kỳ hạn trả nợ, song với tình hình thị trường bất động sản hiện nay, việc bán tài sản cũng không dễ.

TS. Đinh Thế Hiển.

Dù Nghị định 65/2022/NĐ-CP sửa đổi cũng chỉ được coi là giải pháp gỡ khó tạm thời cho doanh nghiệp trong việc gia hạn nợ, đảo nợ. Về lâu dài, thị trường cần thêm thời gian để lấy lại niềm tin của nhà đầu tư, cũng như để doanh nghiệp phát hành và các tổ chức trung gian chuyên nghiệp hơn.

Theo thống kê, năm 2023 lượng trái phiếu đáo hạn lớn, trong khi khả năng phát hành mới, phát hành tái cơ cấu bị hạn chế đáng kể. Lượng trái phiếu mua lại trước hạn cũng tiếp tục làm giảm quy mô chung của thị trường. Năm 2023 cũng được xem là thời điểm đẩy mạnh các hoạt động tái cấu trúc trái phiếu sắp tới hạn. Chưa kể, hoạt động thanh tra, giám sát doanh nghiệp phát hành trái phiếu năm 2023 cũng sẽ ảnh hưởng đến hoạt động phát hành, chào bán trái phiếu doanh nghiệp.

Hiện phần lớn trái phiếu trên thị trường đang được phát hành với thời gian đáo hạn từ 3,5 năm trở xuống, cho thấy nhu cầu vay vốn để tái cấp vốn của doanh nghiệp là rất lớn. Các doanh nghiệp sẽ buộc phải dựa vào dòng tiền hiện có, hoặc tiếp cận các nguồn vay bên ngoài rủi ro hơn.

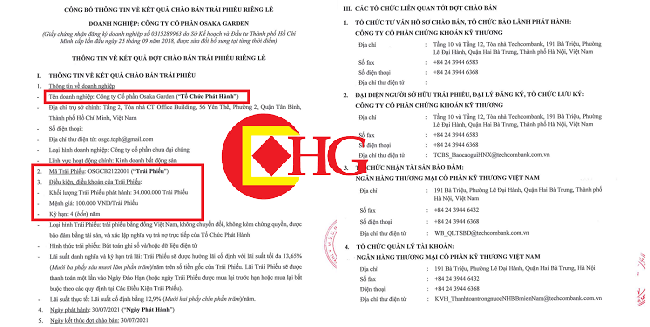

Osaka Garden mối quan hệ kinh tế Techcombank, Masterise Group, Vạn Thịnh Phát, năm 2021 đã huy động vốn lớn thông qua kênh trái phiếu.

Mặc dù vậy, các chuyên gia FiinGroup cho rằng, ngay cả khi đạt được thỏa thuận với các trái chủ về việc giãn nợ hoặc hoán đổi trái phiếu sang bất động sản, doanh nghiệp vẫn chỉ có thể duy trì thanh khoản trong khoảng thời gian ngắn, bởi ngoài trả nợ cho trái chủ, doanh nghiệp còn phải trả nợ vay ngân hàng, trả nợ đối tác…

Theo các chuyên gia đánh giá, gia hạn nợ là giải pháp cần làm để hỗ trợ các doanh nghiệp bất động sản hiện nay. TS. Cấn Văn Lực cho rằng, các đơn vị cũng cần nâng cao tính công khai, minh bạch trong huy động vốn, sử dụng vốn. Tăng cường tái cơ cấu, nâng cao hiệu quả sử dụng các nguồn vốn, đặc biệt là quyết liệt cơ cấu lại, tiết giảm chi phí. Đồng thời đa dạng hóa nguồn vốn, xem xét có phương án cụ thể, quyết liệt để giải quyết căng thẳng thanh khoản khi các trái phiếu đáo hạn.

(CHG) Chiều ngày 4/6, sau khi tiếp nhận nguồn tin từ Tạp chí Điện tử Kỹ thuật Chống hàng giả và Gian lận thương mại, lực lượng Công an tỉnh Bình Phước đã khẩn trương tổ chức kiểm tra đột xuất một địa điểm kinh doanh có dấu hiệu vi phạm pháp luật trong lĩnh vực thương mại điện tử.

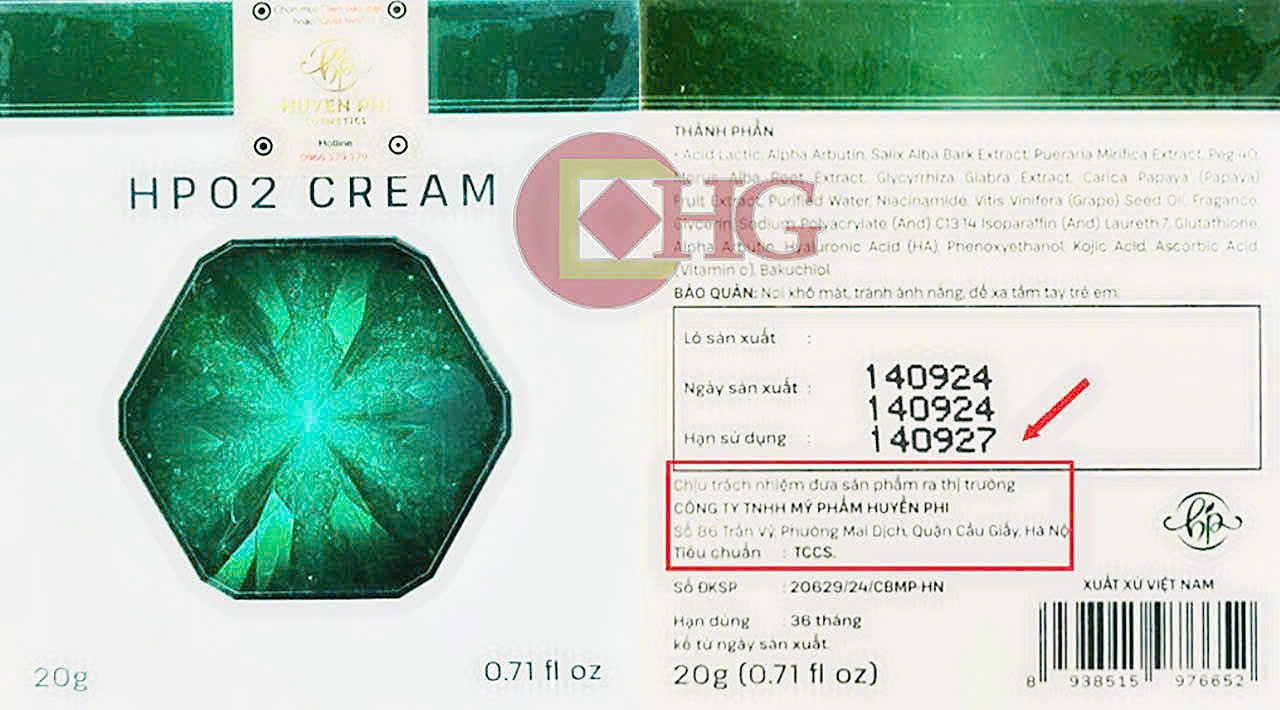

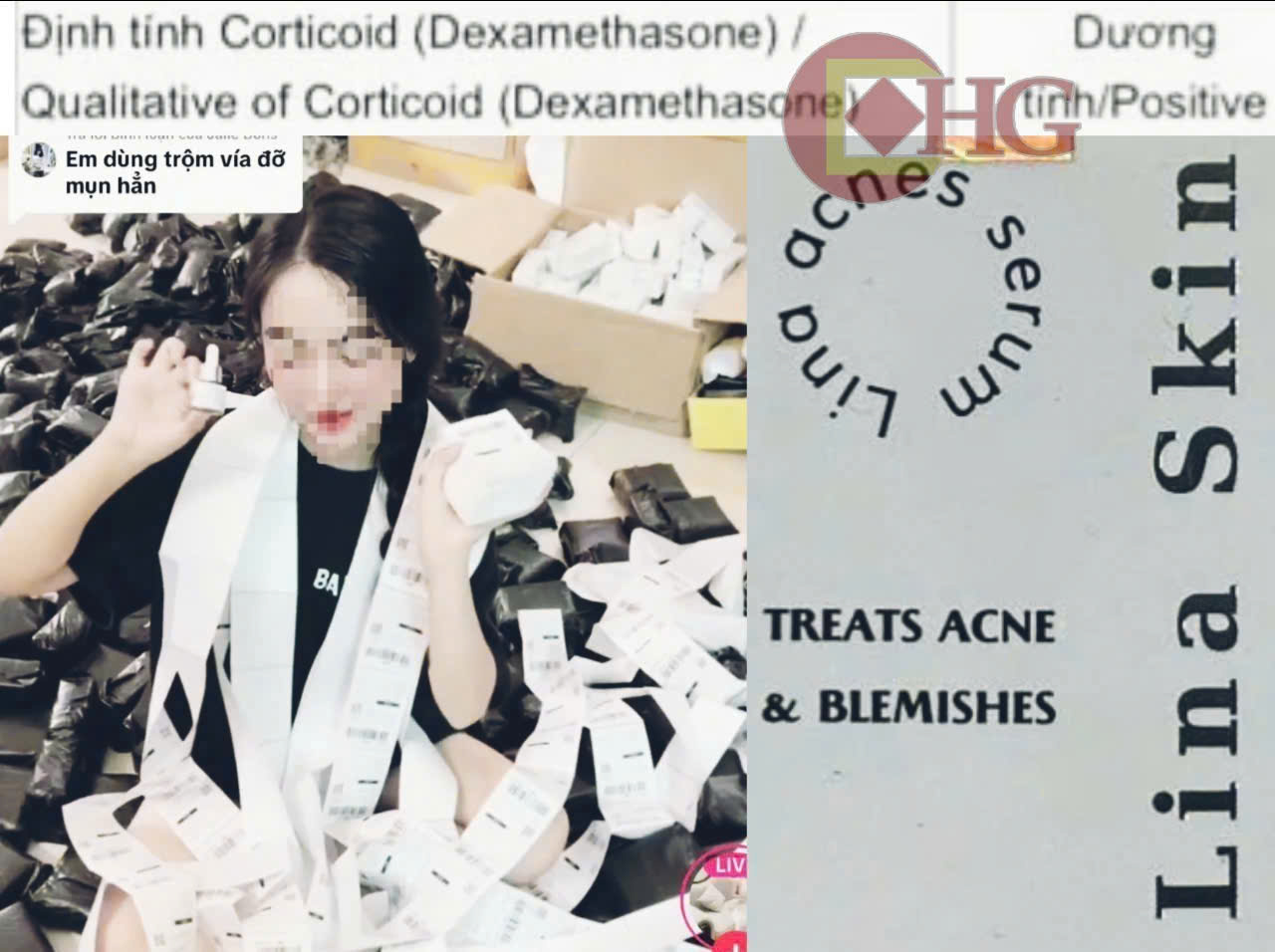

Xem chi tiết(CHG) Ngày 10-12, Cục Quản lý Dược (Bộ Y tế) ban hành một loạt công văn thông báo đình chỉ lưu hành và tiêu hủy trên toàn quốc nhiều sản phẩm mỹ phẩm không đạt tiêu chuẩn chất lượng.

Xem chi tiết(CHG) Trong các ngày 29/10, 06/11 và 19/11/2024, Đội QLTT số 1 (phụ trách địa bàn thành phố Mỹ Tho và huyện Châu Thành) đã tiến hành kiểm tra đột xuất và phát hiện 04 cơ sở kinh doanh vi phạm trên nền tảng điện tử…

Xem chi tiết(CHG)Từ năm 2021 đến tháng 10/2024, Công ty TNHH Văn phòng phẩm Tuấn Như do ông Lê Công Tuấn làm Giám đốc đã kinh doanh, bán buôn các mặt hàng văn phòng phẩm không có hóa đơn chứng từ chứng minh nguồn gốc xuất xứ, với tổng giá trị hàng hóa hơn 171 tỷ đồng và có hành vi trốn thuế thu nhập doanh nghiệp với số tiền trốn thuế hơn 5,8 tỷ đồng.

Xem chi tiết(CHG) Đội Quản lý thị trường số 6 tỉnh Khánh Hòa cho biết, vừa phát hiện 10 cơ sở vi phạm về buôn bán hàng hóa giả mạo nhãn hiệu Crocs được bảo hộ tại Việt Nam, Đội đã ban hành Quyết định xử phạt vi phạm hành chính với tổng số tiền phạt trên 140 triệu đồng; đồng thời buộc tiêu hủy trên 700 đơn vị sản phẩm giả mạo nhãn hiệu Crocs với tổng giá trị hàng hóa tiêu hủy trên 100 triệu đồng.

Xem chi tiết

.jpg)

.jfif)