Cần thắt chặt thị trường trái phiếu doanh nghiệp

(CHG) Dù là một kênh huy động vốn thay thế hấp dẫn, giảm áp lực cho hệ thống ngân hàng, nhưng trái phiếu doanh nghiệp vẫn tiềm ẩn nhiều rủi ro. Do đó, lĩnh vực này cần phải có khung pháp lý rõ ràng nhằm không chỉ thúc đẩy thị trường trái phiếu doanh nghiệp phát triển lành mạnh, mà còn bảo vệ được quyền và lợi ích hợp pháp của nhà đầu tư hiệu quả hơn trong thời gian tới.

- Yêu cầu báo cáo kết quả thanh tra trái phiếu doanh nghiệp trước 31/7

- Gần 70 nghìn tỷ đồng trái phiếu được huy động trong nửa năm

- Chủ tịch Quốc hội: Lưu ý bất ổn của thị trường tiền tệ, tài chính, chứng khoán, trái phiếu...

Trong những năm qua, đặc biệt là thời gian dịch bệnh kéo dài, các tuyến giao thương thương mại bị đình trệ, làm ảnh hưởng đến dòng tiền luân chuyển trên thị trường, các ngân hàng siết chặt việc cấp vốn tín dụng. Điều này dẫn tới việc các doanh nghiệp “khát vốn”. Do đó, trái phiếu doanh nghiệp đã trở thành một kênh huy động vốn quan trọng của doanh nghiệp, góp phần giảm bớt gánh nặng cho hệ thống tín dụng ngân hàng.

|

|

Cần thắt chặt thị trường trái phiếu doanh nghiệp. Ảnh minh hoạ |

Tuy nhiên, trái phiếu doanh nghiệp không phải là “cuộc chơi” dễ dàng. Theo thống kê, tổng khối lượng phát hành riêng lẻ năm 2021 lên tới 605 nghìn tỷ đồng, tăng 38,8% so với năm 2020; khối lượng trái phiếu phát hành ra công chúng là 31 nghìn tỷ đồng. Tính đến cuối năm 2021, quy mô của thị trường trái phiếu doanh nghiệp chiếm tới khoảng 18% GDP. Thị trường trái phiếu doanh nghiệp phát triển “nóng”, nhưng cũng tiềm ẩn nhiều rủi ro cho các nhà đầu tư, gây nguy cơ mất an toàn cho nền tài chính quốc gia.

Trên thực tế đã xuất hiện các hiện tượng thao túng giá, làm giá ngày càng tinh vi; việc công bố thông tin của một số doanh nghiệp niêm yết chưa kịp thời và minh bạch; năng lực tài chính của một số doanh nghiệp phát hành còn hạn chế; một số doanh nghiệp có mục đích sử dụng vốn không đúng với thông tin đã công bố...

Theo đánh giá của Bộ Tài chính, ngoài những tác động tích cực của trái phiếu giúp các doanh nghiệp huy động vốn sản xuất, kinh doanh, thị trường trái phiếu doanh nghiệp phát hành riêng lẻ thời gian qua cũng tiềm ẩn nhiều rủi ro cho các nhà đầu tư.

Điển hình là các doanh nghiệp bất động sản, phát hành trái phiếu với lãi suất cao, doanh nghiệp phát hành trái phiếu không có tài sản đảm bảo hoặc chất lượng tài sản đảm bảo kém, cùng với đó là sự tham gia của các nhà đầu tư nhỏ lẻ, kể cả những nhà đầu tư không đạt chuẩn.

Mới đây, Bộ Tài chính đề xuất sửa đổi các quy định liên quan đến phát hành trái phiếu doanh nghiệp được xem là động thái để thanh lọc thị trường tốt hơn, chống gian lận và tạo môi trường tích cực cho các doanh nghiệp tốt tham gia thị trường.

Theo đó sẽ quy định chặt chẽ tổ chức phát hành chịu hoàn toàn trách nhiệm về đợt phát hành của mình. Đồng thời, về trách nhiệm của các bên liên quan đến việc thẩm định tài sản doanh nghiệp như tổ chức kiểm toán, tổ chức thẩm định giá, tổ chức tư vấn pháp lý, đại lý quản lý tài sản bảo đảm…

Ngoài việc hoàn thiện xây dựng cơ chế pháp lý với những lằn ranh rõ ràng, nhà đầu tư cần phải nắm rõ những rủi ro và trách nhiệm để có thể đánh giá tốt hơn những bất lợi có thể gặp phải.

Bộ Tài chính tiếp tục khuyến nghị các nhà đầu tư cá nhân tham gia thị trường trái phiếu doanh nghiệp riêng lẻ cần thận trọng, tìm hiểu quy định pháp luật và năng lực, hiệu quả sản xuất kinh doanh của doanh nghiệp phát hành, nắm rõ những rủi ro đối với trái phiếu doanh nghiệp trước khi quyết định đầu tư.

Thứ nhất, trái phiếu doanh nghiệp không phải là tiền gửi ngân hàng. Trái phiếu doanh nghiệp được doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về khả năng trả nợ. Nhà đầu tư cần nhận thức rõ và chấp nhận rủi ro khi mua trái phiếu trong trường hợp doanh nghiệp không đảm bảo được nghĩa vụ trả nợ gốc, lãi trái phiếu.

Thứ hai, trái phiếu doanh nghiệp riêng lẻ là sản phẩm đầu tư chỉ dành cho các nhà đầu tư chuyên nghiệp có năng lực tài chính, có kinh nghiệm đầu tư, có khả năng phân tích rủi ro và chấp nhận rủi ro khi xảy ra. Khác với trái phiếu doanh nghiệp chào bán ra công chúng được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán, để chào bán cho không giới hạn nhà đầu tư, trái phiếu doanh nghiệp riêng lẻ không được cơ quan quản lý cấp phép.

Khi được giới thiệu mua trái phiếu doanh nghiệp riêng lẻ, nhà đầu tư phải hết sức lưu ý các quy định của pháp luật chỉ cho phép nhà đầu tư chứng khoán chuyên nghiệp được mua. Do đó, nếu nhà đầu tư không phải nhà đầu tư chuyên nghiệp thì không được mua loại trái phiếu này.

Thứ ba, các tổ chức tín dụng, công ty chứng khoán phân phối chào mời mua trái phiếu doanh nghiệp không có nghĩa là các tổ chức này đảm bảo an toàn cho việc mua trái phiếu. Các tổ chức này chỉ là doanh nghiệp cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành mà không chịu trách nhiệm về việc thẩm định/đánh giá về tình hình tài chính và khả năng trả nợ của doanh nghiệp phát hành, do đó không có trách nhiệm về việc doanh nghiệp có hoàn trả gốc và lãi trái phiếu khi đến hạn hay không. Rủi ro của trái phiếu vẫn là rủi ro của doanh nghiệp phát hành.

Thứ tư, bảo lãnh phát hành trái phiếu không phải là bảo lãnh thanh toán trái phiếu. Trường hợp trái phiếu doanh nghiệp được giới thiệu là có bảo lãnh thì nhà đầu tư phải lưu ý phân loại là trái phiếu đó được bảo lãnh thanh toán hay bảo lãnh phát hành.

Cuối cùng, tài sản đảm bảo của trái phiếu doanh nghiệp hay các khoản vay tín dụng có nhiều loại như nhà đất, cổ phần, cổ phiếu, các chương trình, dự án đầu tư... Trên thị trường hiện nay, phần lớn tài sản đảm bảo là bất động sản và các chương trình, dự án, chứng khoán hoặc kết hợp các loại tài sản (bất động sản, chứng khoán).

Nhà đầu tư cần lưu ý rằng, đối với các tài sản đảm bảo là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu, khi thị trường chứng khoán, thị trường bất động sản có nhiều biến động, giá trị tài sản đảm bảo có thể bị sụt giảm và không đủ để thanh toán gốc, lãi trái phiếu.

Như vậy, trước khi tham gia mua trái phiếu doanh nghiệp riêng lẻ, nhà đầu tư cần hiểu rõ quy định pháp luật về nhà đầu tư chứng khoán chuyên nghiệp, nghiên cứu các quy định về điều kiện, tài liệu chứng minh và các quy định về xử phạt vi phạm đối với nhà đầu tư chứng khoán chuyên nghiệp.

Chỉ khi nắm rõ thông tin về trái phiếu, đánh giá đầy đủ và cân nhắc kỹ lưỡng về các rủi ro có thể gặp phải, nhà đầu tư mới nên quyết định mua trái phiếu.

(CHG) TS. Nguyễn Thanh Mai, Trưởng bộ môn Kỹ năng tham gia giải quyết vụ án hình sự, Học viện Tư pháp, đã có những phân tích sâu sắc về hành vi khách quan của tội sản xuất, buôn bán hàng giả, cũng như những “vùng trống” pháp lý còn tồn tại trong Bộ luật Hình sự hiện hành.

Xem chi tiết(CHG) Ngày 21/6/2025, tại Hà Nội, Tạp chí điện tử Kỹ thuật Chống hàng giả và Gian lận thương mại (CHG) đã tổ chức buổi gặp mặt thân mật nhân kỷ niệm 100 năm Ngày Báo chí cách mạng Việt Nam. Đây là dịp để tri ân, ôn lại truyền thống vẻ vang của nền báo chí cách mạng, đồng thời khẳng định vai trò, sứ mệnh và trách nhiệm xã hội của Tạp chí trong công cuộc phòng, chống hàng giả, gian lận thương mại và buôn lậu trong thời kỳ mới.

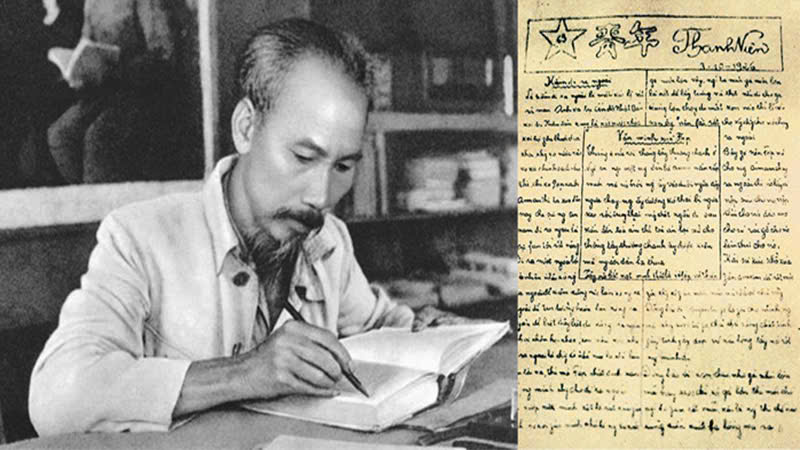

Xem chi tiết(CHG) Ngày 21/6/1925, tờ báo Thanh Niên do lãnh tụ Nguyễn Ái Quốc sáng lập đã chính thức ra đời, đánh dấu sự khai sinh của nền báo chí cách mạng Việt Nam. Từ đó đến nay, 100 năm đã trôi qua, một thế kỷ của bản lĩnh, dấn thân, sáng tạo và đồng hành cùng dân tộc. Nhìn lại chặng đường vẻ vang ấy, chúng ta không chỉ tri ân những người làm báo qua các thời kỳ mà còn thấy rõ vai trò của báo chí trong việc xây dựng, bảo vệ Tổ quốc và chấn hưng đất nước trong thời kỳ mới.

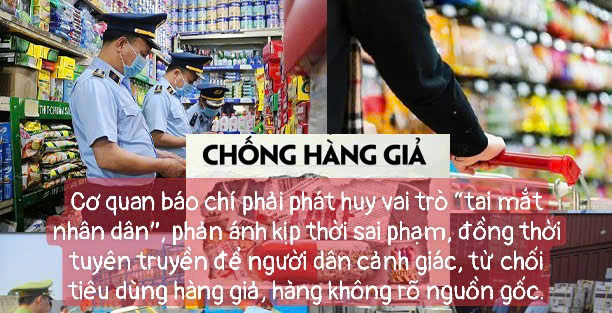

Xem chi tiết(CHG) Năm 2025 đánh dấu một cột mốc lịch sử đặc biệt: tròn 100 năm Ngày Báo chí Cách mạng Việt Nam. Trên hành trình một thế kỷ đồng hành cùng sự nghiệp cách mạng, phát triển và bảo vệ Tổ quốc, báo chí cách mạng Việt Nam không chỉ là “vũ khí tư tưởng” sắc bén, mà còn là tuyến đầu trong nhiều cuộc đấu tranh không tiếng súng. Đặc biệt, trong bối cảnh hàng giả, hàng nhái, gian lận thương mại và buôn lậu ngày càng tinh vi, báo chí tiếp tục phát huy vai trò tiên phong, trở thành cánh tay nối dài của các lực lượng chức năng, cùng xã hội xây dựng môi trường kinh doanh lành mạnh, bảo vệ quyền lợi chính đáng của người tiêu dùng.

Xem chi tiết(CHG) Tại buổi họp báo về tình hình kinh tế, xã hội TP HCM chiều 5/6/2025, câu phát biểu ngắn gọn nhưng đầy trăn trở của ông Nguyễn Quang Huy, Chi cục phó Quản lý thị trường TP HCM đã gây chú ý mạnh mẽ trong dư luận: “Nhiều tiểu thương coi tiền phạt như một phần chi phí kinh doanh”.

Xem chi tiết

.jpg)

.jfif)