Savills so sánh các thị trường BĐS thuộc khu vực Châu Á - Thái Bình Dương

- Nhu cầu sở hữu bất động sản của việt kiều ngày càng cao

- Xu hướng đầu tư BĐS của nhà đầu tư ngoại tại việt nam năm 2024

- Ngành TMĐT bùng nổ kéo theo nhu cầu về bất động sản hậu cần đô thị

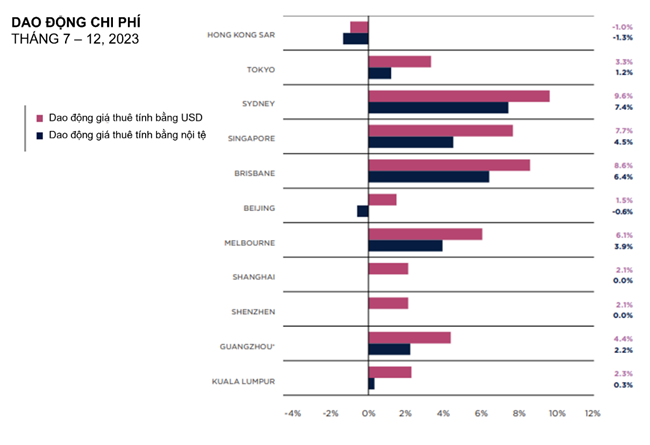

Prime Benchmark cũng chỉ ra, trong bối cảnh khó khăn về kinh tế vĩ mô đi kèm bất ổn thị trường ngày càng gia tăng, chỉ 9 trong số 21 thị trường ghi nhận mức tăng trưởng về giá thuê tính theo đồng nội tệ. Các thị trường này đang gặp tình trạng thiếu nguồn cung cao cấp, đặc biệt tại Mumbai, Brisbane, Seoul và một số thị trường lớn ở Đông Nam Á như Singapore hay Kuala Lumpur. Ngược lại, nhiều thị trường đang đối mặt với tình trạng dư thừa nguồn cung văn phòng với tỷ lệ lấp đầy thấp, tạo áp lực lên giá thuê như Manila, Quảng Châu hay Hong Kong.

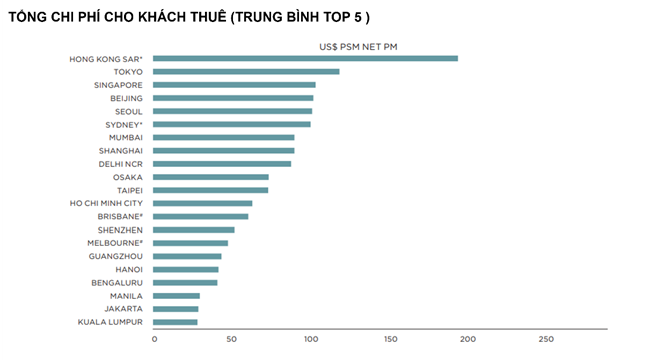

Trong báo cáo, hầu hết các thành phố của Trung Quốc, bao gồm Bắc Kinh, Thượng Hải, Thâm Quyến và Quảng Châu đều ghi nhận mức giảm nhẹ về giá thuê. Hong Kong tiếp tục là thị trường ghi nhận chi phí thuê văn phòng cao cấp tốt nhất tại khu vực (đã bao gồm phí dịch vụ và thuế), đạt 194 USD/m2/tháng.

Ông Matthew Powell - Giám đốc Savills Hà Nội nhận định, trong tương quan với các thị trường tại khu vực Châu Á – Thái Bình Dương, giá thuê văn phòng tại Việt Nam còn khá khiêm tốn. Đặc biệt tại thị trường Hà Nội, số lượng dự án lớn ra mắt từ nay đến 2026 có thể gây áp lực lên giá thuê, đặc biệt là ở các dự án Hạng A. Thêm vào đó, trong bối cảnh dự báo tăng trưởng kinh tế và hiệu quả hoạt động của các nhóm ngành trong ba năm tới, giá thuê văn phòng tại Hà Nội sẽ tương đối ổn định. Do đó, đây là thời điểm để các khách thuê lựa chọn mặt bằng cao cấp với ngân sách hợp lý”.

Về thị trường trung tâm thương mại cao cấp, Prime Benchmark cho thấy dấu hiệu phục hồi. Hưởng lợi từ các hoạt động du lịch mạnh mẽ và mức tiêu dùng nội địa tăng cao. Hầu hết các thị trường ghi nhận mức giá thuê ổn định hoặc tăng nhẹ, trong đó một số thị trường như Hà Nội (5.7%), Osaka (5.4%) và Hong Kong (3.2%) ghi nhận mức tăng trưởng cao nhất.

Seoul là thị trường duy nhất ghi nhận mức giảm -5.9% về giá thuê theo đồng nội địa, do mức tiêu dùng giảm sút và thị trường người thuê chiếm ưu thế. Trong năm 2024, tăng trưởng kinh tế chậm hơn và chi tiêu tiêu dùng giảm sút sẽ ảnh hưởng tới việc phục hồi giá thuê. Tuy nhiên, thị trường du lịch phục hồi sẽ phần nào mang tới những diễn biến tích cực hơn.

Nói về thị trường này, ông Matthew Powell cho biết, trong những tháng đầu năm 2024, thị trường Hà Nội tiếp tục ghi nhận mức độ quan tâm lớn từ các thương hiệu quốc tế và mức phục hồi nhất định. Một số thương hiệu đã hoàn thành việc nghiên cứu khả thi hoặc đang trong quá trình thương thảo hợp đồng. Tuy nhiên, mức phục hồi có sự không đồng đều. Một số trung tâm thương mại lớn ghi nhận tăng trưởng về doanh số, nhưng các trung tâm thương mại khác lại khó cạnh tranh về giá và công suất thuê.

Prime Benchmark cũng cho chỉ ra, thị trường logistics có diễn biến khả quan nhất trong các phân khúc khác với biến động giá thuê dao động từ -1.3% (Hong Kong) đến 7.4% (Sydney). Hầu hết các thị trường giữ mức tăng trưởng giá thuê trong nửa cuối năm 2023 nhưng đà tăng trưởng hiện chậm lại do nhu cầu thương mại điện tử giảm dần và hoạt động thương mại toàn cầu chậm lại. Hong Kong là thị trường duy nhất ghi nhận mức giảm trong cuối năm 2023, chủ yếu là do nhu cầu thuê yếu, doanh số bán lẻ phục hồi chậm và hoạt động ngoại thương giảm sút.

D

“Hiện nay Việt Nam đang đón dòng vốn FDI mạnh mẽ. Nhất là tại Hà Nội, thành phố này đã đặt mục tiêu phát triển các khu, cụm công nghiệp như Khu công nghệ cao Hòa Lạc, đồng thời tập trung phát triển cơ sở hạ tầng điện, viễn thông, thông tin để thu hút các nhà ĐTNN. Nên dự báo trong tương lại thị trường này sẽ chứng kiến nhu cầu tăng vọt chưa từng thấy”. Ông Matthew Powell nhận định.

Cuối cùng, khảo sát của Prime Benchmark cho thấy mảng khách sạn tiếp tục là phân khúc điểm sáng trong nửa cuối năm 2023 và bước qua cả năm 2024. Trong đó, giá phòng tại hầu hết các thị trường đều ghi nhận mức tăng nhờ sự phục hồi trong số lượng khách du lịch quốc tế. Hong Kong là thị trường ghi nhận mức tăng trưởng giá phòng lớn nhất toàn khu vực.

Các địa điểm du lịch nổi tiếng khác đồng thời ghi nhận mức tăng trong giá phòng, đơn cử như Hà Nội (tăng 26.2% theo năm), Đài Loan (25.5% theo năm) và TP.HCM (14.4% theo năm). Trong khi đó, tại thị trường Nhật Bản, giá phòng tại Tokyo và Osaka ghi nhận mức giảm, phần lớn là bởi giá trở lại mức bình thường so với mùa cao điểm trước đó.

- Ba lĩnh vực được nhà đầu tư khối ngoại “đặc biệt“ quan tâm

- Tỉnh Bình Dương đẩy mạnh thu hút đầu tư trực tiếp nước ngoài

(CHG) Ngày 21/6/2025, tại Hà Nội, Tạp chí điện tử Kỹ thuật Chống hàng giả và Gian lận thương mại (CHG) đã tổ chức buổi gặp mặt thân mật nhân kỷ niệm 100 năm Ngày Báo chí cách mạng Việt Nam. Đây là dịp để tri ân, ôn lại truyền thống vẻ vang của nền báo chí cách mạng, đồng thời khẳng định vai trò, sứ mệnh và trách nhiệm xã hội của Tạp chí trong công cuộc phòng, chống hàng giả, gian lận thương mại và buôn lậu trong thời kỳ mới.

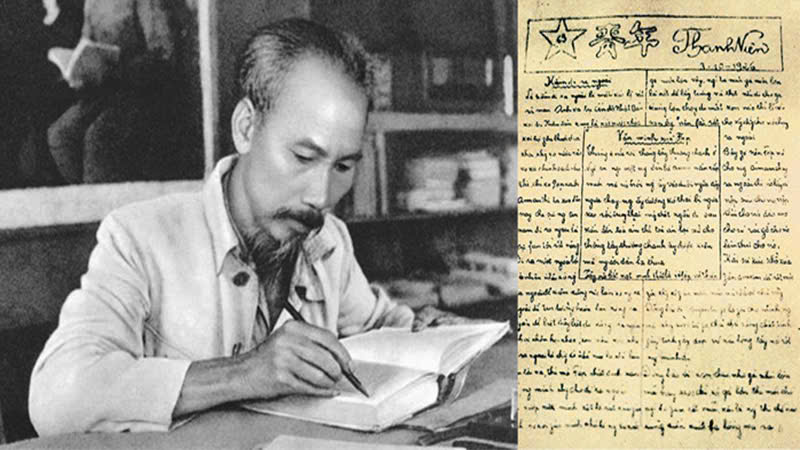

Xem chi tiết(CHG) Ngày 21/6/1925, tờ báo Thanh Niên do lãnh tụ Nguyễn Ái Quốc sáng lập đã chính thức ra đời, đánh dấu sự khai sinh của nền báo chí cách mạng Việt Nam. Từ đó đến nay, 100 năm đã trôi qua, một thế kỷ của bản lĩnh, dấn thân, sáng tạo và đồng hành cùng dân tộc. Nhìn lại chặng đường vẻ vang ấy, chúng ta không chỉ tri ân những người làm báo qua các thời kỳ mà còn thấy rõ vai trò của báo chí trong việc xây dựng, bảo vệ Tổ quốc và chấn hưng đất nước trong thời kỳ mới.

Xem chi tiết(CHG) Năm 2025 đánh dấu một cột mốc lịch sử đặc biệt: tròn 100 năm Ngày Báo chí Cách mạng Việt Nam. Trên hành trình một thế kỷ đồng hành cùng sự nghiệp cách mạng, phát triển và bảo vệ Tổ quốc, báo chí cách mạng Việt Nam không chỉ là “vũ khí tư tưởng” sắc bén, mà còn là tuyến đầu trong nhiều cuộc đấu tranh không tiếng súng. Đặc biệt, trong bối cảnh hàng giả, hàng nhái, gian lận thương mại và buôn lậu ngày càng tinh vi, báo chí tiếp tục phát huy vai trò tiên phong, trở thành cánh tay nối dài của các lực lượng chức năng, cùng xã hội xây dựng môi trường kinh doanh lành mạnh, bảo vệ quyền lợi chính đáng của người tiêu dùng.

Xem chi tiết(CHG) Tại buổi họp báo về tình hình kinh tế, xã hội TP HCM chiều 5/6/2025, câu phát biểu ngắn gọn nhưng đầy trăn trở của ông Nguyễn Quang Huy, Chi cục phó Quản lý thị trường TP HCM đã gây chú ý mạnh mẽ trong dư luận: “Nhiều tiểu thương coi tiền phạt như một phần chi phí kinh doanh”.

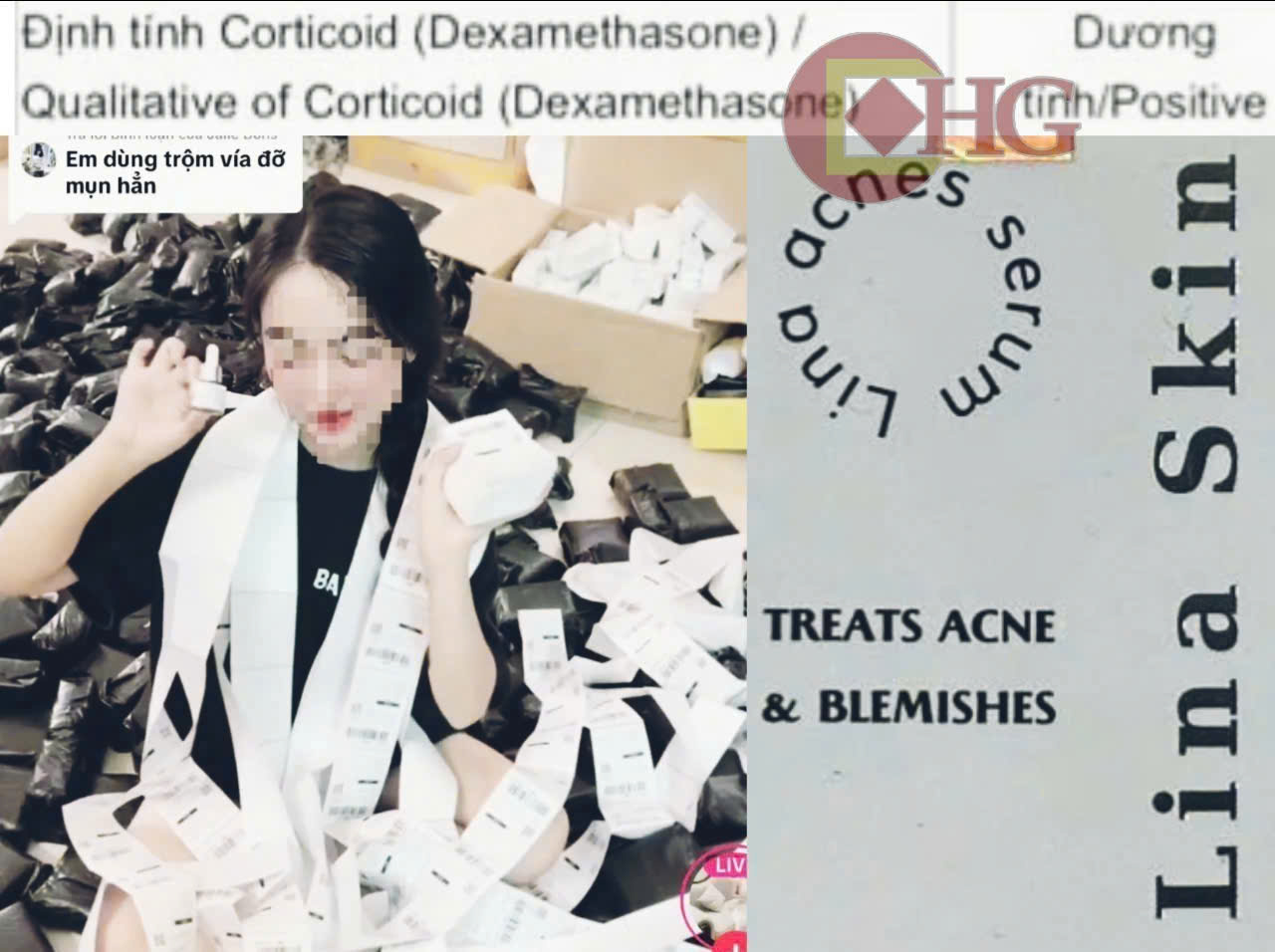

Xem chi tiết(CHG) Bên cạnh sự phát triển vượt bậc của thương mại điện tử thì tình trạng hàng giả, hàng kém chất lượng, hàng nhập lậu, hàng không rõ nguồn gốc xuất xứ được rao bán tràn lan trên mạng internet, trên các nền tảng giao dịch trực tuyến đang là vấn đề nhức nhối của xã hội.

Xem chi tiết

.jpg)

.jfif)