Thực trạng hoạt động cho vay ngang hàng tại Việt Nam

Tại Việt Nam, P2P Lending (cho vay ngang hàng) đang phát triển mạnh. 40/100 công ty công nghệ tài chính (Fintech) đang hoạt động có dịch vụ này. Tuy nhiên, thị trường này tại Việt Nam còn tiềm ẩn rủi ro khi chưa có hành lang pháp lý, thông tin thiếu minh bạch… Bài viết sẽ tìm hiểu về P2P Lending, kinh nghiệm quản lý P2P Lending trên thế giới, thực trạng về P2P Lending tại Việt Nam và đưa ra giải pháp giúp phát triển thị trường P2P Lending.

Từ khóa: cho vay ngang hàng, công ty, Fintech, rủi ro.

- Bộ Công an khuyến cáo người dân tỉnh táo, nghiên cứu kỹ trước khi ký hợp đồng ngân hàng, bảo hiểm

- Cẩn trọng với chiêu lừa “xóa nợ xấu” ngân hàng

- Ngân hàng Nhà nước hạ lãi suất điều hành

1. Khái niệm hoạt động cho vay ngân hàng

Cho vay ngang hàng là mô hình kinh doanh dựa trên việc sử dụng một nền tảng công nghệ số (thường là một ứng dụng di động), để kết nối trực tiếp giữa người có vốn nhàn rỗi muốn cho vay (còn gọi là nhà đầu tư hoặc bên cho vay) với người đang có nhu cầu sử dụng vốn (cá nhân hoặc doanh nghiệp có nhu cầu vay vốn, gọi tắt là bên vay).

Dựa trên nền tảng công nghệ số và việc ứng dụng trí tuệ nhân tạo (AI), các thông tin về nhu cầu vay vốn và khả năng trả nợ của bên vay được thu thập, phân tích và gửi tới bên cho vay vốn để quyết định việc cho vay hoặc không cho vay vốn. Định chế trung gian kết nối giữa người có tiền nhàn rỗi và có nhu cầu cho vay và người thiếu tiền có nhu cầu được vay tiền chỉ là doanh nghiệp/công ty cung cấp nền tảng kết nối, chứ không phải là tổ chức chuyên thực hiện hoạt động nhận tiền nhàn rỗi từ người có nhu cầu cho vay để chuyển cho người có nhu cầu vay tiền như các định chế ngân hàng thương mại (trung gian tài chính truyền thống).

Như vậy, trong quan hệ cho vay ngang hàng, xuất hiện một bên trung gian là chủ thể cung cấp nền tảng công nghệ số (một phần mềm ứng dụng) để kết nối người vay với người cho vay. Để hoạt động cho vay ngang hàng có thể diễn ra, phải xuất hiện quan hệ 3 bên: bên cho vay (còn gọi là bên đầu tư hay nhà đầu tư), bên vay và bên cung cấp dịch vụ nền tảng số kết nối. Về nguyên tắc, các quan hệ này được hình thành dựa trên ý chí và sự ưng thuận của các bên theo quan hệ hợp đồng. Bên cho vay và bên vay đều có quan hệ hợp đồng với bên cung cấp dịch vụ nền tảng số kết nối đồng thời với quan hệ vay tài sản giữa bên cho vay và bên vay nhưng bên cho vay và bên vay không có quan hệ hợp đồng vay tài sản trực tiếp với bên (doanh nghiệp) cung cấp dịch vụ nền tảng kết nối. Bằng sự hỗ trợ của nền tảng kết nối trực tuyến cùng công nghệ xử lý thông tin dựa vào dữ liệu lớn và trí tuệ nhân tạo, chi phí kết nối và xử lý giao dịch giữa bên cho vay và bên vay được giảm thiểu; nhờ đó, hoạt động cho vay ngang hàng có thể cung cấp các khoản vay với lãi suất thậm chí là thấp hơn so với hoạt động tương tự của các tổ chức tín dụng. Thêm vào đó, dựa vào khả năng đánh giá tín nhiệm và đánh giá khả năng trả nợ của người vay tiền chuẩn xác hơn nhờ sự hỗ trợ của trí tuệ nhân tạo, hoạt động cho vay ngang hàng cũng có thể tạo cơ hội cho cả những người vay tiền không có tài sản bảo đảm tiếp cận tín dụng mà thường các tổ chức tín dụng sẽ từ chối cho vay.

2. Thực trạng hoạt động cho vay ngang hàng tại Việt Nam

Trong thời gian qua, ngành ngân hàng thế giới nói chung, ngành ngân hàng Việt Nam nói riêng đã chứng kiến việc ứng dụng mạnh mẽ các công nghệ mới gắn với thành tựu cách mạng công nghiệp 4.0 như điện toán đám mây (Cloud), phân tích dữ liệu lớn (Big data Analytics), chia sẻ dữ liệu mở qua giao diện lập trình ứng dụng (open API), chuỗi khối (Blockchain), trí tuệ nhân tạo (A.I)... vào các mô hình kinh doanh, cung ứng sản phẩm, dịch vụ, cách thức tiếp cận và tương tác với khách hàng của các ngân hàng, tổ chức tín dụng (sau đây gọi tắt là TCTD) nhằm tăng hiệu quả hoạt động và gia tăng trải nghiệm khách hàng, giúp khách hàng giao dịch nhanh chóng, an toàn, thuận tiện với các dịch vụ phù hợp, chi phí hợp lý.

Bên cạnh đó, tại Việt Nam, xu hướng phát triển Fintech còn được thể hiện rõ nét qua việc các công ty khởi nghiệp công nghệ, các tổ chức không phải là ngân hàng có thế mạnh công nghệ tham gia vào các mảng hoạt động trong lĩnh vực ngân hàng - tài chính (công ty Fintech) dưới hình thức phát triển các giải pháp hỗ trợ hoạt động ngân hàng mà không trực tiếp cung ứng dịch vụ tới người dùng cuối (end-users) hoặc trực tiếp cung ứng giải pháp, dịch vụ mới một cách độc lập. Cụ thể hơn, một vài năm gần đây đã chứng kiến sự hình thành và phát triển của số lượng lớn các công ty Fintech tham gia vào nhiều mảng hoạt động tại thị trường Việt Nam. Số lượng các công ty có hoạt động hoặc tham gia cung ứng dịch vụ, giải pháp Fintech tại Việt Nam đã tăng nhanh chóng từ khoảng 40 công ty vào cuối năm 2016 lên đến khoảng 200 công ty ở người tiêu dùng.

Cụ thể, sau hơn 5 năm hoạt động đã có tới hơn 100 công ty Fintech cung cấp dịch vụ cho vay ngang hàng chính thống với quy mô không ngừng tăng lên. Hơn 10 công ty trong số đó đến từ Trung Quốc, Indonesia, Malaysia, Singapore,… ngoài ra, đa phần các công ty này có trụ sở hoạt động tại TP. Hà Nội và TP. Hồ Chí Minh. Điều này thể hiện được tầm nhìn của các nước phát triển trong khu vực đối với thị trường Việt Nam và cũng là sự đón đầu kịp thời của 2 thành phố lớn trước làn sóng thay đổi trong Cách mạng công nghiệp 4.0.

Theo số liệu từ Ngân hàng Nhà nước đến năm 2020, tính tổng trên thị trường đã có hơn 4.800.000 số người tham gia đăng ký vay, giải ngân hơn 93.000 tỷ đồng thông qua các nền tảng P2P, nổi bật trong số đó như Tima, Fiin, Huydong, Vaymuon,.. Các công ty này hoạt động trong nhiều mảng, lĩnh vực khác nhau như: thanh toán, cho vay ngang hàng, chấm điểm tín dụng. Thêm vào đó, xu hướng phát triển đan xen cùng hợp tác - cạnh tranh nêu trên đặt ra nhiều vấn đề thách thức về mặt chính sách, quy định đối với các cơ quan quản lý Nhà nước trong việc cân đối giữa thúc đẩy đổi mới sáng tạo, cạnh tranh công bằng giữa các tổ chức tài chính truyền thống và công ty Fintech với đảm bảo ổn định tài chính, bảo vệ người tiêu dùng.

Bên cạnh việc P2P Lending nổi lên tại Việt Nam trong giai đoạn gần đây, một số công ty lấy danh nghĩa mô hình P2P Lending lợi dụng sự thiếu kiến thức, hiểu biết của người dân để lừa bịp, gian dối, quảng cáo sai sự thật, hứa hẹn lợi nhuận cao, lãi suất cao để lừa đảo, chiếm đoạt tiền vốn của người dân bỏ tiền đầu tư mô hình cho vay này hoặc lừa dối người vay về lãi suất “thấp”, điều kiện vay ưu đãi trong khi tính và áp dụng mức lãi suất thực tế cao “cắt cổ”, tác động tiêu cực đến cuộc sống của người dân. Một số thỏa thuận giữa các bên tham gia trong mô hình P2P Lending (công ty P2P Lending và nhà đầu tư, công ty P2P Lending và bên thứ ba, công ty P2P Lending và khách hàng vay…) thiếu rõ ràng, minh bạch, thiếu ràng buộc có tính pháp lý, chưa có cơ chế giám sát, hậu kiểm đối với việc sử dụng, quản lý vốn vay đúng mục đích của người đi vay, nên có thể dẫn đến tranh chấp, khiếu kiện giữa các bên.

Thậm chí nhiều công ty còn biến tướng theo kiểu thay vì ở giữa kết nối giữa bên vay và bên cho vay, họ còn huy động vốn và cho vay không khác gì tổ chức tín dụng. Dù Luật các tổ chức tín dụng cấm các công ty không phải là tổ chức tín dụng huy động vốn và cho vay, nhưng trên thực tế rất nhiều công ty thương mại dịch vụ mở app cho vay và huy động của các cá nhân góp vốn và cho vay không chỉ cá nhân mà cả các doanh nghiệp vừa và nhỏ không có tài sản thế chấp. Điều này đến từ việc thiếu quy định luật hóa để kiểm soát hoạt động cho vay ngang hàng.

Tuy nhiên, P2P lending hiện cũng đang đối mặt với nhiều rủi ro và thách thức. Rủi ro đối với người cho vay hầu như không được bảo hiểm từ các cơ quan chính phủ (khác với các khoản vay từ các tổ chức tín dụng được bảo hiểm từ cơ quan bảo hiểm tín dụng quốc gia). Các khoản vay được cung cấp dưới hình thức P2P cũng hầu hết là các khoản vay không có tài sản bảo đảm. Do vậy, họ phải tự quản lý rủi ro bằng cách đa dạng hóa danh mục đầu tư và có rủi ro bị mất tiền khi không có bảo hiểm, không có hành lang pháp lý bảo vệ hoặc thông tin về người vay; các công ty P2P lending thiếu minh bạch, dễ bị lợi dụng để lừa đảo. Rủi ro đạo đức và công nghệ cũng có thể xuất hiện như Hacker tấn công sập sàn, trục trặc kỹ thuật, dữ liệu bị mất hết hay thông tin cá nhân bị lợi dụng chia sẻ và việc rao bán sản phẩm tín dụng không đúng theo quy định của pháp luật.

Về phía Ngân hàng Nhà nước và một số cơ quan liên quan cũng đang gặp phải những thách thức mới trong công tác quản lý nhà nước với sự xuất hiện của các công ty Fintech khi chưa có khung pháp lý toàn diện hoặc quy định pháp lý cụ thể để điều chỉnh. Từ đó tiềm ẩn rủi ro, hệ lụy tiêu cực trên một số phương diện như cạnh tranh công bằng, ổn định tài chính, an ninh mạng và bảo vệ quyền lợi người tiêu dùng.

Bên cạnh đó, P2P Lending ra đời góp phần hạn chế tín dụng đen nhưng ở mức khá khiêm tốn. Bởi hoạt động này thường chỉ xuất hiện ở những vùng có hạ tầng mạng phát triển. Cụ thể đó là trang web là nền tảng kết nối trực tiếp người vay với người cho vay (hay nhà đầu tư), được đại diện bởi công ty cung cấp dịch vụ P2P Lending.

Có thể nói, hoạt động P2P Lending tại Việt Nam dù còn non trẻ nhưng đã đạt được sự phát triển nhanh chóng. Tuy nhiên, bên cạnh đó vẫn còn nhiều sai phạm và rủi ro trong hoạt động này như việc mô hình này bị lợi dụng, biến tướng thành huy động tài chính đa cấp, lừa đảo, hình thức biến tướng của tín dụng đen, đòi nợ phi pháp và người cho vay, người đi vay dễ trở thành công cụ, nạn nhân của hành vi lừa đảo, rửa tiền hoặc chịu mức lãi suất (cộng phí) rất cao, thậm chí có thể cao hơn nhiều so với lãi suất cho vay tại các TCTD.

3. Giải pháp phòng ngừa rủi ro trong cho vay ngang hàng tại Việt Nam

Một là, cần xây dựng một khung pháp lý để quản lý, tránh những tiềm ẩn rủi ro, hệ lụy tiêu cực trên một số phương diện như cạnh tranh công bằng, ổn định tài chính, an ninh mạng và bảo vệ quyền lợi người tiêu dùng. Việc này góp phần thúc đẩy đổi mới sáng tạo, hạn chế sự cạnh tranh không lành mạnh, ngăn ngừa các hành vi vi phạm pháp luật nhân danh Fintech, bảo vệ lợi ích của người sử dụng dịch vụ. Đồng thời, quá trình vận hành khung khổ này cung cấp cơ sở thực tiễn để các cơ quan quản lý nhà nước liên quan sửa đổi, bổ sung quy định hiện hành, hoàn thiện khung khổ pháp lý, ban hành quy định quản lý theo hướng tạo thuận lợi, thích ứng đối với hoạt động Fintech trong lĩnh vực ngân hàng trong thời gian tới.

Hai là, cần chọn lọc kỹ nhằm đảm bảo các công ty tham gia lĩnh vực P2P Lending này phải đúng nghĩa là cho vay ngang hàng, tức là chỉ kết nối bên vay và bên cho vay, công ty phải có địa chỉ rõ ràng, phải có vốn điều lệ nhất định… Không để mang danh là kết nối nhưng lại hoạt động như tổ chức tín dụng, áp lãi suất "cắt cổ", người vay không trả được nợ thì gây áp lực, chiếm đoạt tài sản.

Ba là, cơ quan quản lý cần phải quy định cụ thể về hạn mức cho vay, để nếu rủi ro xảy ra cũng không gây ảnh hưởng quá lớn đến xã hội. Ngoài ra, cũng phải yêu cầu các công ty P2P có vốn pháp định bao nhiêu, bảo hiểm bao nhiêu phần trăm. Điều này đến từ nguyên nhân là công ty tài chính huy động vốn, cho vay và chịu trách nhiệm về rủi ro, các sàn P2P chỉ kết nối và thu phí, người cho vay (nhà đầu tư) phải tự chịu trách nhiệm về khoản đầu tư của mình nên rủi ro rất cao. Đây là giải pháp nhằm ngăn ngừa rủi ro đến từ việc các công ty cho vay ngang hàng cố tình thực hiện sai Luật định.

Ngoài quy định hạn mức cho vay qua hoạt động này, Ngân hàng Nhà nước cần quản lý dữ liệu, thậm chí có máy chủ kết nối trực tiếp với sàn của những doanh nghiệp P2P Lending. Bất cứ khoản vay nào qua sàn này thì đều được cập nhật về máy chủ của Ngân hàng Nhà nước. Vì tất cả đều qua hạ tầng công nghệ, người vay và cho vay không gặp nhau, không ký hợp đồng bằng giấy trắng mực đen. Trường hợp bị mất hết dữ liệu thì người đi vay và cho vay lúc đó không còn chứng cứ để đòi và trả nợ sẽ rất nguy hiểm.

Bên cạnh đó, cần nghiên cứu các mô hình cho vay ngang hàng trên thế giới, kinh nghiệm quản lý, giám sát hoạt động này, từ đó xây dựng khung khổ pháp lý tối ưu để phát huy những mặt tích cực của sản phẩm dịch vụ này, đồng thời phòng ngừa và giảm thiểu các rủi ro và tác động tiêu cực đến các chủ thể tham gia, đảm bảo an toàn cho người dân và doanh nghiệp, từ đó thúc đẩy phát triển tài chính toàn diện ở Việt Nam.

TÀI LIỆU THAM KHẢO:

- Ngân hàng Nhà nước (2020). Tài liệu tập huấn về P2P Lending. Hà Nội.

- Nguyễn Thị Thu Trang, Lương Minh Xuân và Võ Thị Ngọc Hà (2019). Peer-to-peer Lending in Vietnam and experience from other countries. Science & Technology Development Journal - Economics - Law And Management, 3(3), 211-219, https://doi.org/10.32508/stdjelm.v3i3.5610

- Phan Huy Thắng (2019), Đánh giá khách hàng vay tại P2P Lending. Công nghệ áp dụng trong P2P Lending tại Việt Nam. Tạp chí Ngân hàng, truy cập tại: http://tapchinganhang.gov.vn/danh-gia-khach-hang-vay-tai-cac-cong-ty-p2p-lending.htm.

The current development of Vietnam’s P2P lending market

Master. Vu Thi Anh

Faculty of Finance, Banking and Insurance, University of Economics - Technology for Industries

Abstract:

In Vietnam, peer-to-peer (P2P) lending is growing rapidly. 40 out of 100 active Vietnamese financial technology (Fintech) companies provides P2P loans. However, the P2P lending market inVietnam is facing potential risks as Vietnam has not yet had a legal corridor for this lending type and the market information is not transparent. This paper presents an overview on P2P lending, experience of some countries in managing the P2P lending market, and the current development of Vietnam’s P2P lending. Based on the paper’s findings, some solutions are proposed to help the P2P lending in Vietnam develop sustainably.

Keywords: peer-to-peer lending, corporate, Fintech, risk.

Nguồn: TẠP CHÍ CÔNG THƯƠNG

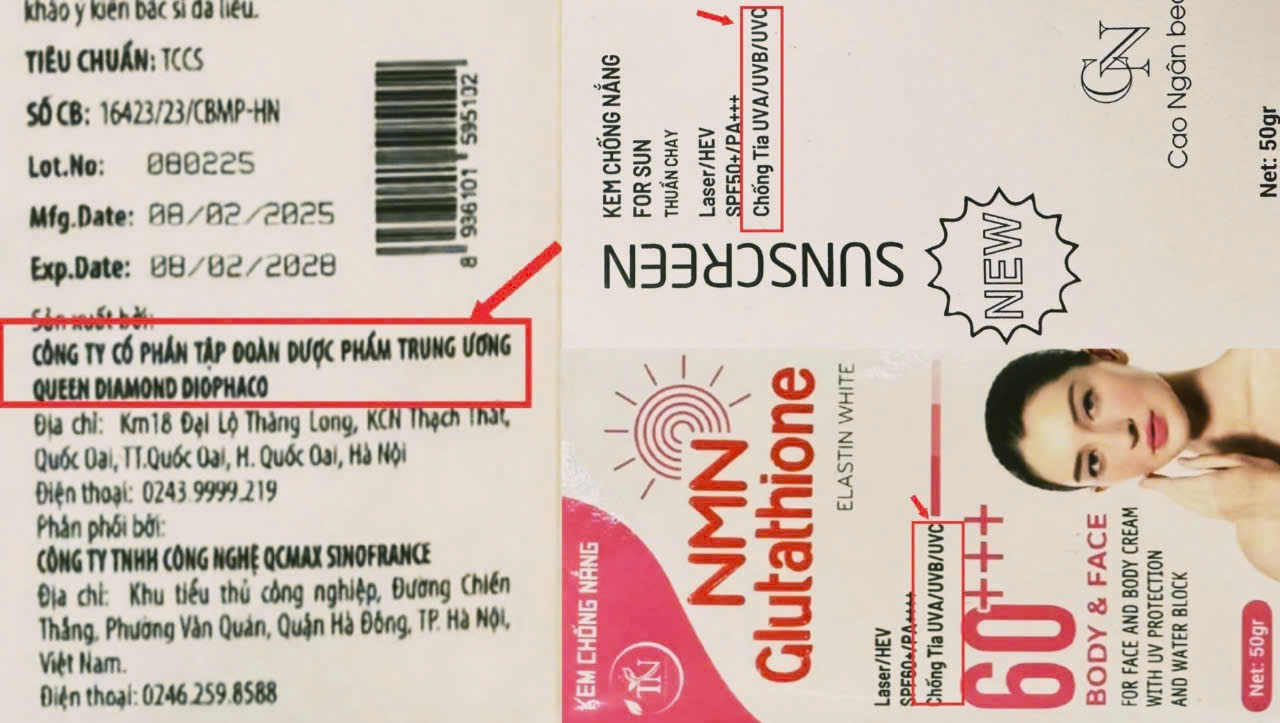

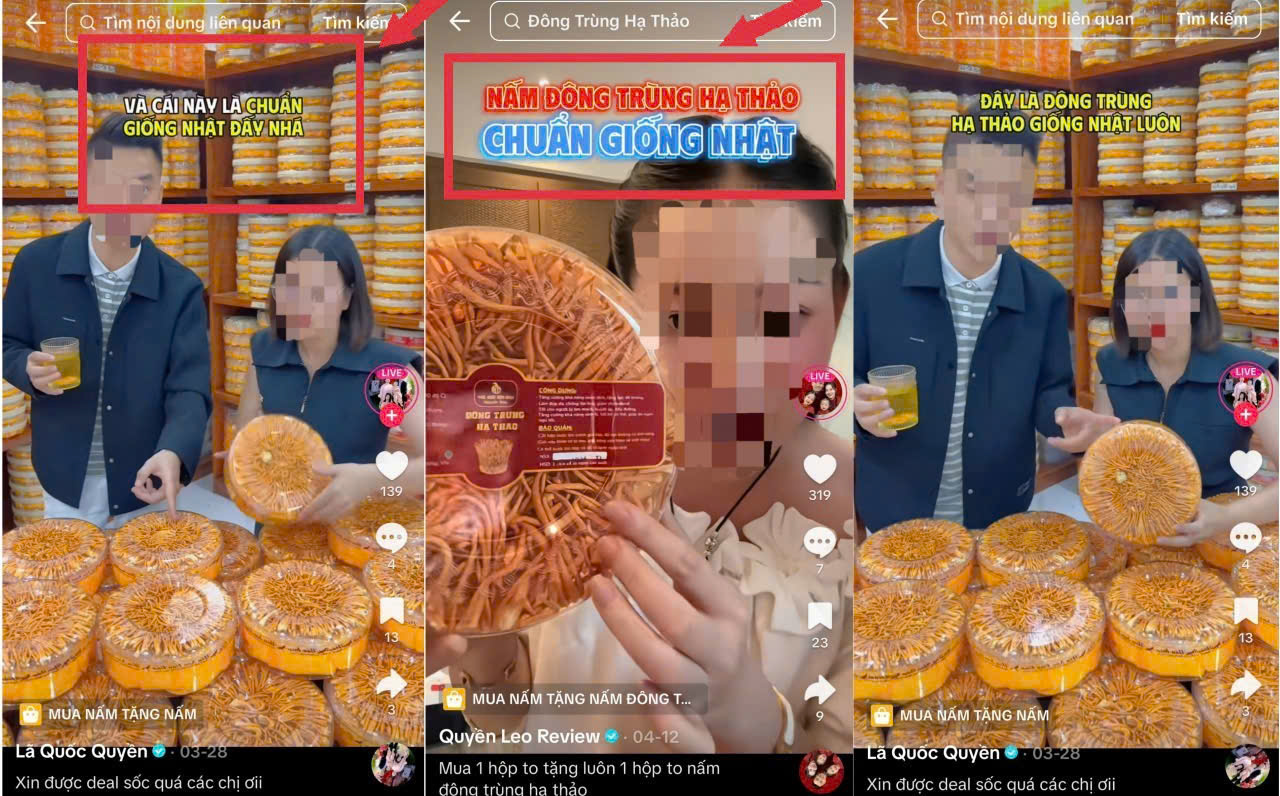

(CHG) Bên cạnh sự phát triển vượt bậc của thương mại điện tử thì tình trạng hàng giả, hàng kém chất lượng, hàng nhập lậu, hàng không rõ nguồn gốc xuất xứ được rao bán tràn lan trên mạng internet, trên các nền tảng giao dịch trực tuyến đang là vấn đề nhức nhối của xã hội.

Xem chi tiết(CHG) Thủ tướng Phạm Minh Chính chỉ đạo thành lập tổ công tác đặc biệt và triển khai đợt cao điểm đấu tranh, truy quét, ngăn chặn, đẩy lùi buôn lậu, gian lận thương mại, sản xuất, lưu thông hàng giả, hàng nhái, hàng không rõ xuất xứ, vi phạm bản quyền, vi phạm sở hữu trí tuệ, xuất xứ hàng hóa trong thời gian từ ngày 15/5-15/6/2025.

Xem chi tiếtBài báo Ứng dụng mô hình kinh tế tuần hoàn tại doanh nghiệp Việt Nam do Phạm Thị Mỵ (Khoa Kế toán Kiểm toán - Trường Đại học Kinh tế Kỹ thuật công nghiệp) thực hiện.

Xem chi tiếtCHG - Năm 2025 là năm đặc biệt quan trọng, có ý nghĩa then chốt, tạo nền tảng để đất nước bước vào kỷ nguyên mới - kỷ nguyên đất nước vươn mình phát triển giàu mạnh, văn minh, thịnh vượng, do đó cần tăng trưởng bứt phá 8% trở lên trong năm 2025 để về đích Kế hoạch 5 năm 2021 - 2025, tạo đà tăng trưởng hai con số trong giai đoạn 2026 - 2030. Để bảo đảm tăng trưởng 8% trở lên năm 2025 và hai con số các năm tiếp theo, cần thực hiện đồng bộ các giải pháp với quyết tâm chính trị cao của cả hệ thống chính trị.

Xem chi tiếtCHG - Thể chế thương mại đã được triển khai xây dựng, ban hành và thực thi ngay sau ngày thống nhất đất nước. Trong bối cảnh nền kinh tế số, để Việt Nam tiếp tục hoàn thiện thể chế thương mại, cần tích cực triển khai đồng bộ nhiều giải pháp.

Xem chi tiết

.jpg)

.jfif)